FXトレードで「勝てるようになりたい」と願うすべての人が、最初にぶつかる壁──それが「利確のタイミング」ではないでしょうか。

利益が出ているポジションを前に、「もう少し伸びるかも…」「今決済したらもったいないかな…」と悩んだ経験はありませんか?

逆に、早めに利確したことでその後の大きな上昇を逃し、後悔したことがある方も多いはずです。

本記事では、そんなFXにおける利確の本質に迫ります。

これらの疑問にすべて答えるべく、10章構成で徹底的に解説しました。

初心者から中級者まで、「ルールのある利確」ができるようになるための完全ガイドです。

感情ではなく構造で利確を判断したいあなたへ。

まずは第1章から読み進めて、自分だけの“勝ちパターン”を見つけてください。

第1章|FXの利確とは?初心者にもわかる基本概念

FX(外国為替証拠金取引)において「利確(りかく)」とは、「利益を確定すること」を意味します。ポジションを保有して含み益が出ている状態から、それを実際の利益として確定する行為を指します。これは、売買の「出口戦略」のひとつであり、トレードにおける最重要行動のひとつです。

🔰 利確とは何か?初心者にもわかりやすく解説

たとえば、ドル円を145.000円で買って、146.000円で売った場合、1円分(100pips)の利益が発生します。この「売ったタイミング」が「利確」ポイントです。

- 利確(利益確定)=ポジションを決済して利益を確定すること

- 損切り(ロスカット)=ポジションを決済して損失を確定すること

つまり、「利確」も「損切り」も取引の終了=決済行動という意味では同じですが、結果として「利益」か「損失」かが異なります。

🎯 なぜ利確が重要なのか?

FXでは含み益は利益ではありません。利確して初めて利益になります。

たとえ100pipsの含み益が出ていても、その後逆行して損切りになれば利益どころか損失になります。つまり、「どこで利確するか」がトレードの成績を大きく左右します。

利確の判断が遅れれば利益は消え、

利確が早すぎれば伸びる利益を逃す。

この“ジレンマ”こそが、多くのトレーダーが利確に悩む理由です。

🧩 利確はエントリーとセットで考える

利確は“あとから考える”のではなく、エントリー前に考えておくべき要素です。

なぜなら、利確目標を決めずにエントリーすると、感情的な判断に流されやすくなるからです。

- ✅ トレード前に「利確目標」と「損切りライン」をセットで決める

- ✅ リスクリワード比(例:1:2)で合理的な位置に利確ラインを置く

こうしたルール化が、安定したトレード成績に直結します。

🧠 補足:利確という用語は何の略?

「利確」は「利益確定」の略語です。

FXだけでなく、株式投資や仮想通貨などのトレードでも共通して使われる投資用語で、SNSや掲示板では「利食い」「リカク」とも表記されることがあります。

✅ この章のまとめ

| ポイント | 内容 |

|---|---|

| 利確とは | 利益を確定するためにポジションを決済する行為 |

| 利確 vs 損切り | 決済は同じでも結果が利益か損失かで異なる |

| 重要性 | 利確のタイミング次第で勝敗が変わる |

| 実践のコツ | エントリーと同時に利確目標を決める |

第2章|利確のタイミングはどう決める?判断基準と3つの考え方

利確は「いつ、どこで利益を確定するか」を決める極めて重要なアクションです。

この章では、よく使われる3つの利確戦略を取り上げ、それぞれの実践方法と再現性の高め方を解説します。

① 固定pipsで利確:平均値幅に基づいた戦略的設定

「50pipsで利確」「100pipsで利確」という固定pipsの設定は、初心者にも取り入れやすい方法ですが、“何となく”の数値設定は危険です。

🎯 利確pipsを戦略的に設定する方法

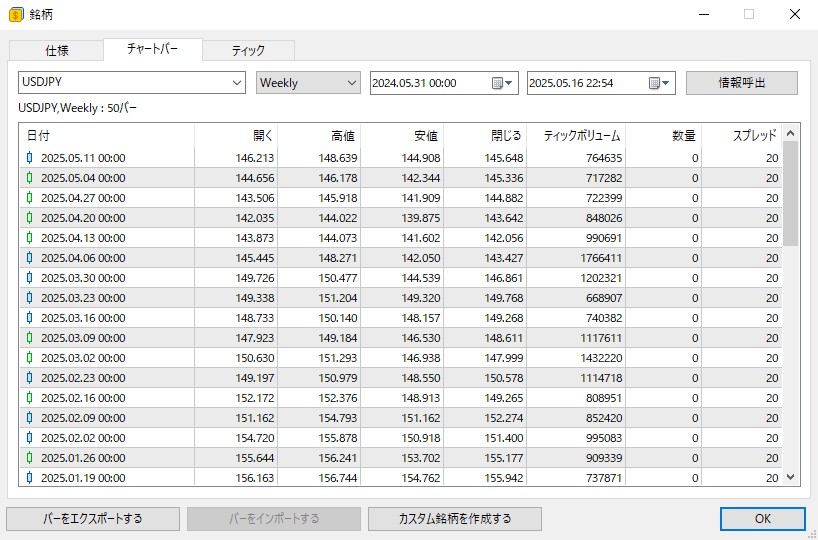

MT5のヒストリカルデータを活用すれば、自分が取引している時間足の「平均値幅」を数値化できます。

例えば…

- 高値の13週平均:148.67円

- 安値の13週平均:145.05円

- 値幅の13週平均:約3.62円(=362pips)

このように、“過去どれくらい動いていたのか”を知ることで、どれくらい利確を狙えるのかが見えてくるのです。

📊 MT5でヒストリカルデータを表示する手順

- メニューバーの「表示」をクリック

- 「銘柄」を選択して、表示させたい通貨ペアをクリック

- 上部のタブから「チャートバー」を開く

- 表示させたい時間足(例:1時間足、日足など)と期間を選択

- 「情報呼び出し」ボタンをクリックすると、ヒストリカルデータが一覧で表示されます

💾 ヒストリカルデータのCSVダウンロード方法

「チャートバー」タブでデータを表示した後、

画面下部の 「バーをエクスポートする」 をクリックすると、

選択した時間足・期間のヒストリカルデータをCSV形式でダウンロードできます。

このCSVファイルは、GoogleスプレッドシートやExcelに取り込むことで、

高値・安値の平均値幅や値動きの傾向を簡単に計算・分析できる便利な資料になります。

📌 トレードスタイル別・参考時間足

| トレードタイプ | 見るべき時間足 | 利確幅の目安 |

|---|---|---|

| スキャルパー | 15分足・1時間足 | 10~30pips前後 |

| デイトレーダー | 1時間足・日足 | 30~100pips前後 |

| スイングトレーダー | 日足・週足 | 100~300pips以上 |

値幅を調べずに「50pips利確」と決めるのは、相場環境やボラティリティを無視した自己都合の押しつけに近くなってしまいます。

裏付けのある利確設定が、安定したトレードの第一歩です。

② 損益比率で決める:リスクリワード1:2の“中身”を考える

「リスクリワード1:2で設定する」と聞くと、「きれいに勝てる形」に見えますが、実際は“どこからその数字を出したのか”が重要です。

💡 利確幅は、損切り幅と連動する

例えば「損切り50pipsに対して利確100pips」と設定した場合…

- 損益比率は1:2(理論上、勝率34%以上で利益が出る)

しかし、“その100pipsは本当に取りやすいか?”が問題です。

先ほどの値幅分析を用いれば、現在の相場が1日平均で60pipsしか動かないなら、100pipsは現実的ではないと判断できます。

つまり、損益比率を適用する前提として、

「取引時間足で取り得るpips幅」を明確にする

このひと手間が、再現性のある利確戦略につながるのです。

③ テクニカル的節目(※次章で詳述)で利確:トレンド・抵抗帯・指標前後

(この項目は次章「テクニカル節目」やインジケーターの章でより詳細に扱います)

✅ まとめ:利確タイミングを“数値で測る”という意識が、勝率よりも価値がある

| 戦略 | 要点 | 実践のカギ |

|---|---|---|

| 固定pips | 平均値幅をベースに設定 | MT5のヒストリカルデータを活用 |

| 損益比率 | 目標利確が妥当か検証する | 利確pipsに“根拠”があるか確認 |

| テクニカル節目 | 次章で詳しく紹介 | チャートでの判断が必要 |

「自分が狙う利確は、過去の値動きの中で妥当か?」

この問いに答えられるトレーダーが、継続的な利益を残していきます。

第3章|利確に使えるインジケーター5選とその活用法

利確ポイントを決める上で「インジケーター」を活用すれば、

客観的な根拠と再現性を持たせた判断が可能になります。

ここでは特に、利確に適しているとされるインジケーターを5つ厳選し、

「どのように使うと効果的か?」という実践的な使い方を紹介します。

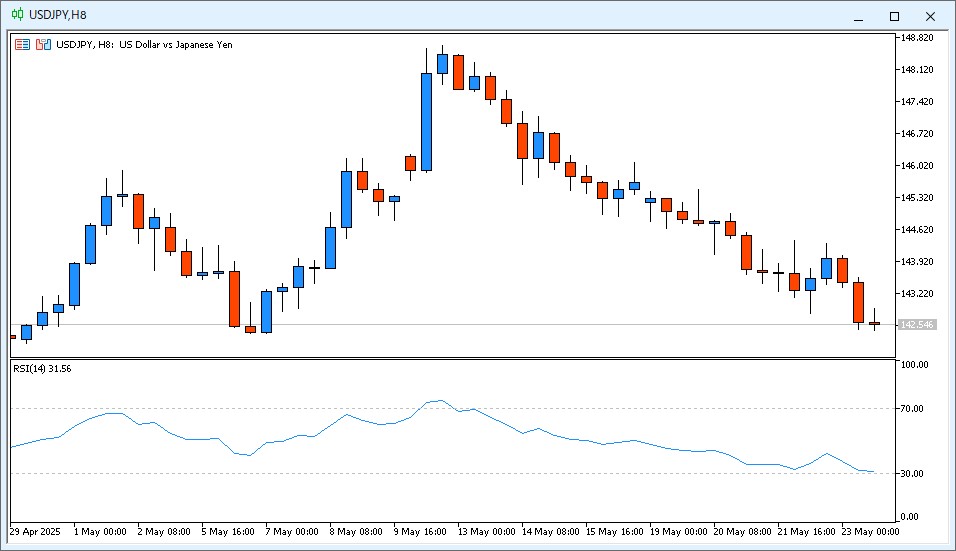

① RSI(Relative Strength Index)|“伸び切った”相場で利確の判断

RSIは相場の「買われすぎ」「売られすぎ」を示すインジケーターです。

一般的には70以上で買われすぎ、30以下で売られすぎとされますが、利確に使う際は“勢いのピーク”に注目します。

✅ 利確への使い方

- RSIが70を超えた後に下向きに反転したとき → 利確のシグナル

- ダイバージェンス(価格が高値更新しているのにRSIは下がっている)も利確サイン

📝 ポイント

トレンドの終盤で「伸びが鈍くなった」ときに利確判断に使いやすい

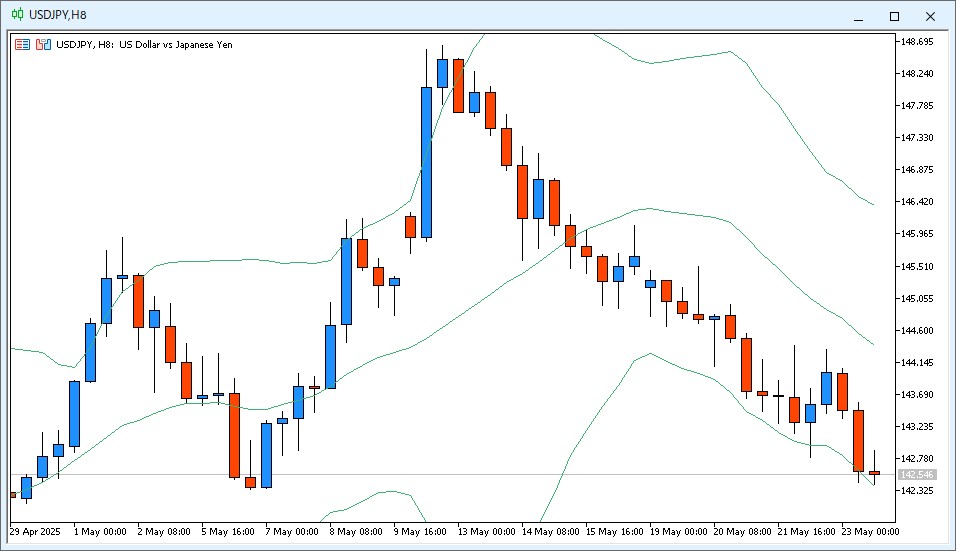

② ボリンジャーバンド|±2σの“到達”が目安

ボリンジャーバンドは、移動平均線を中心に±1σ〜±3σのバンドを描く指標で、

価格が±2σ〜±3σにタッチしたときに「行き過ぎ」を検知できます。

✅ 利確への使い方

- エントリー後、価格が+2σまたは−2σに達した時点で利確

- トレンド方向と逆側のバンドに達した場合は強制利確の判断材料にも

📝 ポイント

レンジ相場でもトレンド相場でも使える汎用性の高さが魅力

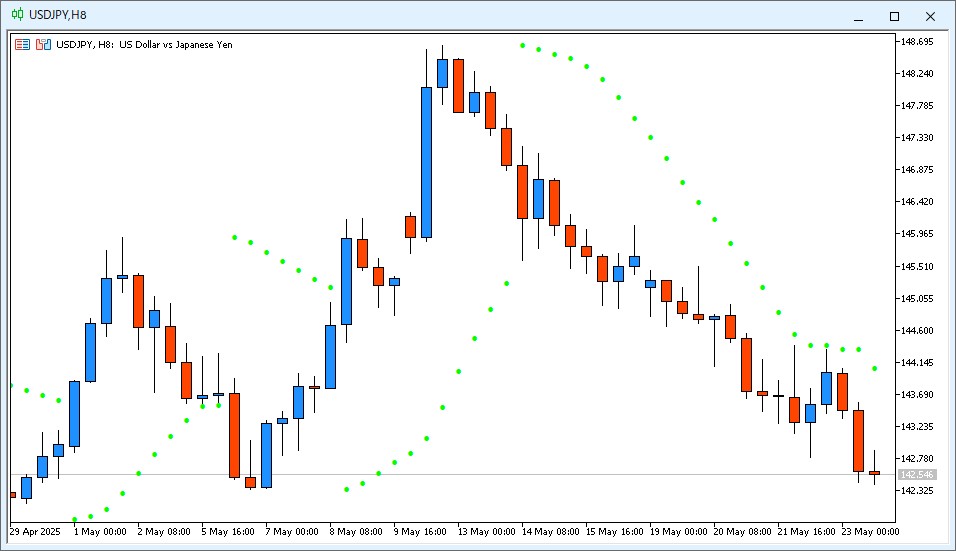

③ パラボリックSAR|“ドットの転換”が明確な利確サイン

パラボリックSARは、価格の下や上にドット(点)が表示され、

トレンドが変わるタイミングを視覚的に示してくれるインジケーターです。

✅ 利確への使い方

- 買いポジションでドットが価格の上に出現 → 利確サイン

- トレンドフォロー中のトレイリングストップ代わりにも使える

📝 ポイント

視覚的にわかりやすく、裁量判断の補助として優秀

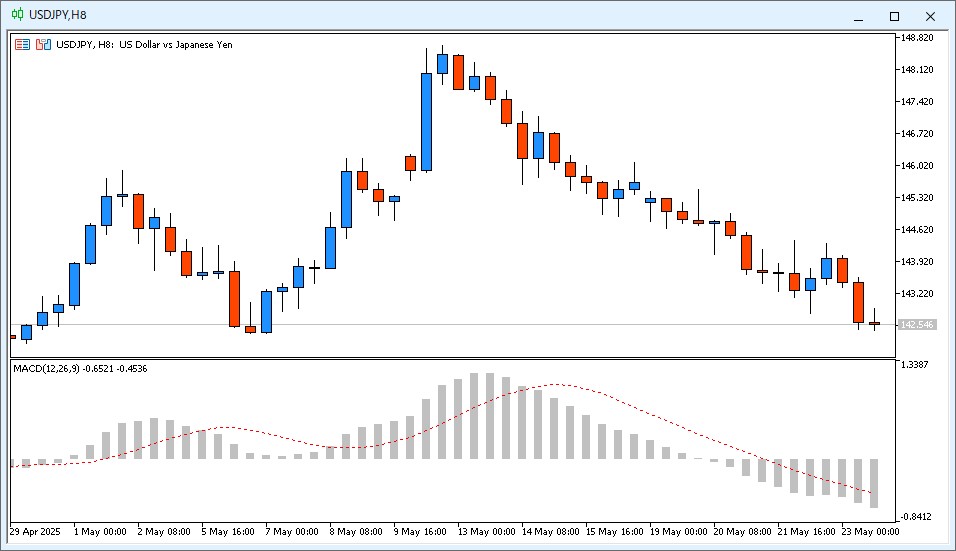

④ MACD(移動平均収束拡散法)|勢いの“ピーク越え”を察知

MACDは2本の移動平均線の乖離を示すモメンタム系インジケーターです。

トレンドの勢いが弱まってきたときに利確のサインが出ます。

✅ 利確への使い方

- MACDライン(赤の破線)とシグナルライン(銀の棒グラフ)がクロスしてトレンド終了の兆候を見せたら利確

- ヒストグラムが縮小に転じた時点で部分利確を検討

📝 ポイント

勢いが落ちてきた「出口」を感知するのに有効

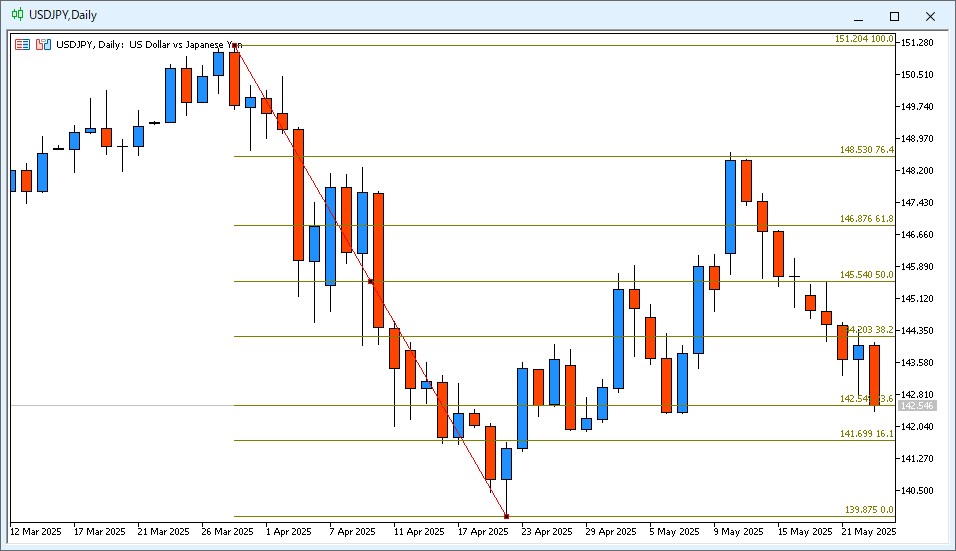

⑤ フィボナッチ・リトレースメント|利確ターゲットの明確化

エントリーポイントから「どこまで戻る可能性があるか」を可視化するために、

フィボナッチ・リトレースメントを使えば、あらかじめ利確ターゲットを設定できます。

✅ 利確への使い方

- 38.2%、50%、61.8%などのラインに到達したら段階的に利確

- 押し目買いや戻り売り戦略において「どこまで伸びるか」を測る基準に

📝 ポイント

利確ポイントを事前に可視化できるため、ルール化しやすい

🎯 各インジケーターの比較まとめ

| インジケーター | タイプ | 利確ポイントの特徴 |

|---|---|---|

| RSI | モメンタム系 | 買われすぎ・売られすぎゾーンでの反転に注目 |

| ボリンジャーバンド | ボラティリティ系 | バンド到達時の“行き過ぎ”判断 |

| パラボリックSAR | トレンドフォロー系 | トレンド転換点の視覚的なサイン |

| MACD | モメンタム系 | トレンドの勢いが鈍化した兆候で利確 |

| フィボナッチ | 水準予測系 | 押し・戻し幅から利確ターゲットを設定 |

✅ この章のまとめ

- 利確に使えるインジケーターは、エントリーとは異なる視点で選ぶ

- 反転・行き過ぎ・勢いの減衰・価格目標など、出口専用の指標活用がカギ

- 自分のトレードスタイルに合ったものを選び、“感覚ではなく根拠で利確”する習慣を身につけることが重要

第4章|利確が難しいと感じる原因とその解決策

FXにおいて「利確のタイミング」は、初心者だけでなく中上級者にとっても永遠の課題と言われます。

含み益が出た状態から、どうやって利益を伸ばすか?それとも確定させるべきか?

その判断に迷い、結果として「利確し損ねた」「早すぎた」と感じる経験は誰にでもあります。

この章では、なぜ利確が難しいのか?その3つの根本原因と、それに対する具体的な解決策を紹介します。

😖 原因①|感情に支配される:欲と恐怖のサイクル

- 含み益が出ると「もっと伸びるかも」と欲が出てしまう

- 一方で、少しでも価格が逆行すると「利益が消えるのでは?」と恐怖が芽生える

この“欲”と“恐怖”の間で心が揺れ動くことが、適切な利確を阻害します。

🛠 解決策

- 利確のルールを事前に数値で決める

- 例:「+60pipsで全利確」「+50pips到達後、半分利確+トレール設定」

- MT5でIFD注文やアラートを活用し、機械的に処理する

- トレード日記をつけて感情を記録することで、改善ポイントが明確になる

😵 原因②|“明確なゴール”を決めていない

- 利確幅が曖昧で「どこまで伸ばすべきか分からない」

- その結果、利確が遅れたり、逆行で建値決済になったりする

つまり、利確ポイントに“根拠”がないと、判断に迷いが生じやすいのです。

🛠 解決策

- 平均値幅やインジケーターで“ターゲット”を数値化する

- 例:「13週の平均値幅が3.6円 ⇒ その70%=約250pipsを目標に」

- フィボナッチリトレースメントやチャートのレジサポで段階的に決済

ゴールが数値で明確になれば、「まだ持つ or 利確する」の判断も冷静にできます。

😵💫 原因③|利確ルールが「検証されていない」

- SNSや動画で見たルールを何となく採用

- 自分のトレードスタイルや通貨ペアに合っていない

- 結果、勝ったり負けたりでブレが大きくなる

🛠 解決策

- MT5のヒストリカルデータで過去検証を行う

- 例:「このルールで100回トレードしたらどうなる?」と仮定してシミュレーション

- 利確パターンを3種類ほど用意し、バックテストや実戦で比較検証する

- 一括決済/分割決済/トレール型 など

「検証→実践→改善」のサイクルを回すことで、自分に合った利確ルールが見えてきます。

✅ この章のまとめ|利確の難しさは“曖昧さ”に起因する

| 原因 | 起きる理由 | 解決策のキーワード |

|---|---|---|

| 感情に流される | 欲と恐怖に支配される | 数値ルール・アラート・自動化 |

| ゴールがない | 利確幅が曖昧 | 平均値幅・インジケーター活用 |

| ルールが未検証 | 再現性がない | 過去検証・3パターン比較 |

感情ではなく構造で利確を判断する──

これが、“たまたま勝てる”トレーダーから“勝ち続けられる”トレーダーへの転換点になります。

第5章|利確と損切りの最適なバランス:勝てるトレーダーの共通点

FXトレードにおいて、利確(利益確定)と損切り(損失確定)は両輪です。

片方だけを重視してもうまくいかず、両者の“バランス”をどう設計するかが、勝ち続けるためのカギとなります。

この章では、利確と損切りの関係性を整理しながら、実際に勝っているトレーダーが実践している「黄金バランス」とは何かを掘り下げます。

⚖️ 利確と損切りはセットで設計すべき理由

よくある失敗例として、利確だけを欲張って大きく取ろうとする一方で、損切りは曖昧または小さく設定しすぎてしまうケースがあります。

これでは、一度の負けで大きく資金を削られてしまい、リスクリワードのバランスが崩れます。

💡 トレードとは、「期待値の積み重ね」です。

- 損小利大 → 少ない勝率でもプラスにできる構造

- 利小損大 → いくら勝率が高くてもトータルでは負ける構造

この「構造」を整えることが、勝ちトレーダーの土台です。

📊 期待値の基本式

期待値=(勝率×平均利益)−(負率×平均損失)

たとえば…

- 勝率40%

- 利確100pips、損切り50pips

この場合の期待値は: 0.4×100−0.6×50=+10pips(1回あたり)

つまり、勝率が50%未満でも、利確幅を損切りの2倍に保てば利益が残る構造になります。

🧠 勝てるトレーダーが実践している3つのバランス設計

✅ ① リスクリワード比を1:1以上に設定する

- まずは「負けトレードの損失」と「勝ちトレードの利益」が釣り合っているかを確認

- 1:1.5〜1:2以上を目安に設計することで、勝率が下がってもトータルで勝てる構造に

✅ ② 資金に対してリスクを固定する(1回の損切り=口座資金の1〜2%)

- 利確や損切りを「感覚」ではなく、「口座資金の%」で管理

- 例:100万円資金なら、1回の損切りは最大1〜2万円(=100〜200pips × ロット)

✅ ③ トレード前に“セットで考える”習慣を持つ

- エントリー時点で、「ここまで伸びる可能性がある」=利確

- 「ここまで逆行したらシナリオ崩れ」=損切り

- この“セット設計”を習慣化することが、感情の排除にもつながる

🧩 利確だけでなく“損切りの質”も同時に磨く

利確に注目が集まりがちですが、損切りの質(ルール化・一貫性・潔さ)も極めて重要です。

損切りをためらうと、「小さな損失」が「致命的損失」へと膨らむリスクがあります。

プロは「勝ち方」より「負け方」で差がつく

という言葉があるように、損切りの安定が利確の余裕にもつながるのです。

✅ この章のまとめ|利確と損切りの“構造”を設計せよ

| 視点 | ポイント |

|---|---|

| リスクリワード | 1:1.5〜1:2以上を目安に設計する |

| 資金管理 | 損切りは口座資金の1〜2%以内に抑える |

| 思考習慣 | 利確と損切りは“セット”で事前に決めておく |

| 損切りの質 | 小さい損失で済ませられる判断力を磨く |

勝てるトレーダーは「利確と損切りの一貫性」を軸にトレード設計をしています。

これが、“結果ではなく構造で勝つ”という真の安定力です。

第6章|利確の「パーセント」管理:資金管理の視点から考える

これまでの章では「pips」や「リスクリワード比」を軸に利確の考え方を整理してきました。

ここではさらに一歩踏み込み、「パーセンテージで利確を管理する」という資金管理の視点を導入します。

このアプローチにより、「自分がいま狙っている利益は、資金に対してどれくらいの増加か?」という相対的な判断軸が生まれます。

📈 利益を“%”で見るメリットとは?

- 「10万円の利益」と聞くと大きく見えても、元資金が1000万円なら+1%に過ぎません

- 一方、「+5%の利確」は、どんな資金量でも“伸び率”として公平な評価になります

つまり、pipsや金額だけでなく「%」で利確を評価することで、資金に見合った無理のないトレードが実現できるのです。

💡 実践:1トレードあたりの利確ターゲットを“%”で設計する

例)資金:50万円 / 1ロット:10万通貨 の場合

| 利確目標 | 1回の利確額 | 実現に必要なpips(0.1ロット) |

|---|---|---|

| +1% | 5,000円 | 50pips(0.1lot=1pipsあたり100円) |

| +2% | 10,000円 | 100pips |

| +3% | 15,000円 | 150pips |

このように、自分の「口座資金×目標%」を決めておくことで、pips数と金額の両面で具体的な利確プランが立てられるようになります。

🔁 パーセント利確と損切りをセットで考える

利確をパーセントで設計する際には、損切りも同じく「%」でルール化しておくのが鉄則です。

- ✅ リスク1%:リターン2~3% を目安に設計

- ✅ 勝率40%でも、期待値はプラスに

期待値=(0.4×2%)−(0.6×1%)=+0.2%(1回あたり)

これを月10回繰り返せば、理論上は+2%/月の資産成長が期待できる、という構造が見えてきます。

🧠 パーセント管理がもたらす3つのメリット

| メリット | 内容 |

|---|---|

| 感情の安定 | 金額の大小に惑わされず冷静な判断が可能 |

| 無理の排除 | 自分の資金量に合ったpips・ロットが自然に導き出される |

| 検証の軸が明確 | 成果を「伸び率」で比較できるため、複数の手法を公平に評価できる |

✅ この章のまとめ|%で利確を考えると、全体設計が見えてくる

| 視点 | ポイント |

|---|---|

| 利確pipsではなく、資金に対する“%”で設計 | 絶対的なpipsではなく、資金量に応じた利益目標を柔軟に設計できるため、過剰なリスクを避けやすくなる |

| ロット・資金量に応じて、利確幅が変動してもOK | 同じ%目標でも、ロットや資金によって必要pips数が変わるため、自分の状況に最適化されたトレードが可能に |

| パーセント利確+パーセント損切りで“期待値設計”が可能 | 勝率とリスクリワードを数値で管理できるようになり、戦略全体の「構造的な勝ちやすさ」を構築できる |

この「パーセンテージ視点」を持つことで、利確判断は数字でコントロールできる資金運用の一部になります。

“pipsだけを追いかけるトレード”から、“資金成長を見据えた設計型トレード”へ──

第7章|利確方法のバリエーション:全利確 vs 分割利確

利確には大きく分けて2つのアプローチがあります。

- 一度にすべてのポジションを決済する「全利確」

- 複数に分けて段階的に決済する「分割利確」

どちらが優れているというわけではなく、トレードスタイルや相場環境、メンタルの傾向によって最適な方法は変わります。

この章では、それぞれの利確手法のメリット・デメリット、適した使い分け、そして実践例をご紹介します。

✅ ① 全利確|一括決済で利益を確定する王道スタイル

メリット

- シンプルでルール化しやすく、初心者でも実行しやすい

- 利益や損益をすぐに確定できるため、気持ちの切り替えがしやすい

- トレード記録が統一され、分析が簡単になる

デメリット

- 一度に決済してしまうことで、伸びる相場を途中で手放すリスク

- 相場の“半信半疑の初動”で決済してしまい、もったいない結果になることも

向いている人

- 1回のトレードに集中したいシンプル志向の人

- 初心者や資金管理に慣れていない人

- チャンスの頻度が高く、回転重視のスタイル(スキャル、デイトレ)

✅ ② 分割利確|ポジションを複数に分けて段階的に利益確定

メリット

- 「まずは利益を確保→残りは伸ばす」という2段階戦略がとれる

- 相場が大きく伸びる場合に対応しやすく、トータル利益を最大化しやすい

- 感情的な利確ミス(早すぎる・遅すぎる)を分散できる

デメリット

- 管理がやや複雑になり、ルール設計や記録が煩雑になりがち

- 一部を残したことで逆行し、結局残りの利益を失うリスクもある

向いている人

- スイングや中期トレードで、大きな波を狙いたい人

- 利益を確保しながら、相場の“余力”を最大限活かしたい人

- 感情的な判断を分散し、冷静に利確判断をしたい人

🔄 実践例:分割利確のパターン

パターンA:50%+50%

- +50pipsで半分を利確

- 残りは建値までストップを引き上げて放置(=“伸びればラッキー”戦略)

パターンB:33%ずつ3段階

- +40pipsで1/3利確、+80pipsで1/3利確、+120pipsで最終利確

- 利益を“回収しながら伸ばす”段階的なトレーリング型

パターンC:利益確保+トレーリングストップ

- 一部を固定利確し、残りはATR(平均的なボラ)やMAベースでトレール

🤔 利確方法の選び方:どちらが合っているか?

| 判断基準 | 全利確向き | 分割利確向き |

|---|---|---|

| チャートに張り付ける時間 | 短い | 比較的長い |

| トレード頻度 | 高め(デイトレ・スキャル) | 低め(スイング・中長期) |

| 精神的安定性 | 一括で終わらせたい | 部分的に安心したい |

| 相場の伸びしろ | 読みにくい/狭い | 読めそう/広がる余地あり |

✅ この章のまとめ|“利確の分割”は、利益の最大化とメンタルの安定を両立する手法

| 手法 | 特徴 | 向いている人 |

|---|---|---|

| 全利確 | シンプルで明確な決済 | 初心者・短期型 |

| 分割利確 | 利益を確保しながらチャンスを追う | スイング型・柔軟型 |

どちらの利確方法も「一長一短」であり、重要なのは「再現性があるかどうか」です。

まずは自分の手法と性格に合ったものを1つ採用し、ルールとして明文化→検証→改善していくことが、安定収益への近道です。

第8章|利確しない戦略はあり得る?伸ばすトレードと放置の違い

FXにおいて「利確は必須」だと思われがちですが、実は一部のトレーダーは“利確しない”という戦略を意識的に選択することもあります。

ただし、ここで重要なのは──

“伸ばす戦略”と“放置するだけ”は、まったくの別物であるということです。

この章では、「利確しない戦略」が成り立つ条件と、その判断が「戦略」なのか「思考停止」なのかを見極めるためのポイントを解説します。

🤔 利確しない=悪い?いいえ、目的があれば“戦略”になる

一見すると、「利確しない=利益を失う危険な行為」に思えますが、以下のような前提が整っていれば“戦略的な放置”は有効です。

利確しない戦略が成り立つ条件:

- 長期トレンドを狙う中・長期のポジショントレード

- ストップロス(損切り)が明確に設定されている

- 分割決済でリスクを回収済みのポジション

- トレール(トレーリングストップ)で利益を“守りながら伸ばす”設計

つまり、利確しないのではなく、“決済を先延ばしにして利益最大化を狙う”というポジティブな意味での「引き延ばし」が戦略となるのです。

🧨 危険なのは“何も決めずに放置”しているケース

一方で、「含み益が出たけど、どこで利確していいか分からず放置していたら、逆行して損切りになった」というのは、“戦略ではなく無計画”です。

放置型の失敗例あるある:

- 利確目標がないまま様子見を続け、利益を失う

- 損切りラインも曖昧で、逆行してから慌てて対応

- 結果として、感情的な判断に流されやすくなる

このような放置トレードは、「勝てたはずのトレードを不意にしてしまう」典型です。

✨ 戦略的に“引っ張る”3つの具体的手法

✅ ① トレーリングストップの活用

- 含み益が一定以上伸びたら、ストップを建値以上に引き上げて“損失ゼロ”を確保

- その後はトレンドに沿ってストップを動かし、利を伸ばすだけ伸ばす

✅ ② 段階的に建値決済・分割残し型

- 1/2ポジションを+50pipsで利確

- 残り1/2は“チャートの節目(レジスタンスなど)”まで放置

- トレールやレジサポ抜けで“次の利益ゾーン”を狙う

✅ ③ チャート構造をもとに、“まだ伸びる”理由があるときに限って放置

- 例:押し目が浅く、MAがサポートになっている強い上昇トレンド

- テクニカル根拠がある場合のみ、利確を急がず構造に賭ける

📌 放置ではなく“計画的に利確を伸ばす”姿勢がカギ

| 判断軸 | 戦略的な伸ばし | 単なる放置 |

|---|---|---|

| ストップの管理 | 明確に設定・調整されている | なし or あいまい |

| テクニカル根拠 | 継続的に存在(トレンド・MA・出来高) | 特に考慮されていない |

| 決済の意思 | シナリオに基づき段階的に考えている | 利益確定の基準がない |

| 損益管理 | 分割でリスクを回収済み | 利益・損失が全て運任せ |

✅ この章のまとめ|利確を“しない”のではなく、“伸ばす”という選択肢

| ポイント | 解説 |

|---|---|

| 利確しない戦略は、条件が揃えば有効 | トレーリングや分割決済が前提 |

| 放置は「何も考えていない状態」 | ストップなし・根拠なしは危険 |

| 自分の手法に“伸ばす条件”を明文化 | 「こうなったら放置OK」をルール化することで再現性が高まる |

感情で引っ張るのではなく、構造で引っ張る。

利確しない戦略は「無計画な放置」ではなく、「計算された静観」であってこそ意味があります。

第9章|FXの利確と税金:知っておきたい確定申告の基礎知識

FXで利益を上げた場合、「利確=課税対象の利益」と見なされます。

たとえ口座内で再トレードしていても、「その年の利益として税務上はカウント」されます。

この章では、国内FXと海外FXでの税制の違いを中心に、利確に関連する税知識を解説します。

💡 まず前提として:「利確=課税対象の所得になる」

- 利確(利益確定)=ポジションを決済して利益が確定した瞬間

- 含み益の段階では課税されない

- 年末(12月31日)の時点で未決済のポジションは未確定利益扱い(課税対象外)

つまり、「利確」した瞬間に税金のカウントが始まるという認識が重要です。

🏠 国内FXの税制:一律20.315%の申告分離課税(源泉徴収なし)

| 項目 | 内容 |

|---|---|

| 税区分 | 申告分離課税(雑所得扱い) |

| 税率 | 所得税15% + 住民税5% + 復興特別所得税0.315%=合計20.315% |

| 特徴 | 損益通算が可能、3年間の繰越控除あり |

| 確定申告 | 基本的に必要(年収によって免除されるケースも) |

✅ 例:年間100万円の利確利益 → 約203,150円が納税対象

🌍 海外FXの税制:総合課税扱いで累進課税(所得が増えるほど高くなる)

| 項目 | 内容 |

|---|---|

| 税区分 | 総合課税(雑所得扱い) |

| 税率 | 所得額に応じて5%〜最大55%(住民税含む) |

| 特徴 | 他の所得と合算され、年収が上がると税負担も増大 |

| 確定申告 | 必ず必要(源泉徴収されない) |

✅ 例:年収500万円+FX利益100万円 → 所得税率は約20%〜23%台へ

(実質課税額は国内FXよりも高くなりやすい)

⚠️ よくある誤解と注意点

❌ 利確しなければ税金はかからない → 正解

含み益では課税されません。年内に決済したトレードだけが対象です。

❌ 海外FXでも少額なら申告不要 → 不正確

たとえ少額でも、年間20万円を超える雑所得がある場合は確定申告義務あり

❌ 海外FXはバレない → 時代遅れの誤解

自動情報交換制度(CRS)により、海外業者の情報も税務署に通知される仕組みがあります。

📑 確定申告の簡単な流れ(個人事業主/副業トレーダー向け)

- 年間の損益を集計(MT5や各ブローカーの年間取引報告書を利用)

- 経費があれば整理(PC代・通信費・書籍など)

- 国税庁のe-Taxや会計ソフトで申告書を作成

- 所得税・住民税の納税を実施(翌年3月中旬まで)

✅ この章のまとめ|利確と税金の正しい理解が“利益の守り”になる

| 項目 | 国内FX | 海外FX |

|---|---|---|

| 課税方法 | 申告分離課税(20.315%) | 総合課税(5~45%+住民税) |

| 申告の必要性 | 基本あり | 必ず必要 |

| 税率の安定性 | 固定 | 所得によって変動 |

| リスク | 比較的低い | 納税漏れのリスクが高い |

FXで「稼ぐ」だけでなく、「守る」ことも大切です。

税金のルールを理解し、利確時点での課税意識を持つことが、継続して勝つための土台になります。

まとめ|利確はルールで管理せよ──勝ち続けるための3原則

利確はFXトレードにおいて「出口戦略」の核心であり、

勝つためではなく“勝ち続ける”ために最も重要な技術と言っても過言ではありません。

この章では、全章を総括しながら、利確を“再現可能なルール”として定着させるために大切な3つの原則を整理します。

🧭 原則①|感情ではなく構造で利確する

「利益が出ているから…」「まだ伸びそう…」は全部“感情”でしかない。

利確における最大の敵は“その場の気分”や“欲望”です。

逆行したときに後悔し、焦って判断するようでは、いつまでも安定した結果を得ることはできません。

✅ 実践のポイント:

- 利確pipsや%をエントリー時点で明確に設計する

- MT5のヒストリカルデータで、平均値幅を根拠にした利確設定を行う

- トレール・分割決済・指標回避ルールなど、あらかじめ想定しておく

⚖️ 原則②|利確と損切りは“セット”で考える

「利確だけ考えて損切りは後回し」では、トータルで勝てない。

トレードは1回1回の勝ち負けではなく、統計的な積み重ねで利益を残すゲームです。

そのため、利確のサイズだけでなく、それに見合った損切りサイズとリスクリワードの整合性が欠かせません。

✅ 実践のポイント:

- 勝率と利確/損切り幅を組み合わせた期待値設計を行う

- 資金に対してリスク1〜2%、リターン2〜3%をベースに構築

- 損切りもルールとして明文化し、躊躇せずに執行する

🔁 原則③|「検証→明文化→継続」でルールを育てる

上手くいったときの“感覚”は、数値化しなければ再現できない。

一度成功した利確ポイントも、記録していなければ再現不能です。

安定して稼ぐトレーダーは、利確ルールを試し、記録し、洗練させる“PDCA(計画・実行・検証・改善)”を回しています。

✅ 実践のポイント:

- トレード記録に「利確幅・理由・感情」をセットで残す

- 3パターン程度の利確戦略を検証し、最も自分に合う型を選ぶ

- 成功パターンは“文章化して毎回見返す”ことで習慣化する

✅ 最終まとめ:利確3原則の総整理

| 原則 | 意味 | 実践ヒント |

|---|---|---|

| ① 感情ではなく構造で決める | 欲や恐怖に左右されず、数値で判断 | 利確目標を事前設定+根拠ある利確幅 |

| ② 損切りとセットで設計する | 片手落ちでは勝てない | リスクリワード+期待値を意識 |

| ③ 検証してルール化する | 成功を再現可能にする | トレード日誌+振り返り+改善ループ |

🧠 Ama-chanから読者へ伝えたい一言

利確は運ではなく、期待値で積み上げるものです。

自分の資金、自分の手法、自分の性格に合った「利確の型」を見つけることが、

FXトレードを“投機”から“技術”に変える第一歩です。