原油在庫統計は、単なるエネルギー需給の数字ではない──。

2025年5月7日、日本時間23時30分。

市場の注目が集まるのは、米エネルギー情報局(EIA)が発表する週間原油在庫統計です。

この数値ひとつが、WTI原油価格を動かし、インフレ見通しに影響を与え、ドル円やカナダドルといった為替相場に連鎖的な波紋を広げる。それが、現在のグローバル市場です。

特に2025年は、WTIの重要サポートラインである67ドルが月足で下抜けた直後というタイミング。

同時に、カリフォルニアではガソリン価格が急騰し、米国内の燃料供給構造に変調の兆しが見られています。

このような「需給の歪み」は、原油価格だけでなく、USD/CADやUSD/JPYのトレード戦略にも直結する変数です。

本記事では、

- 原油在庫統計の本質と読み解き方

- 米国の燃料政策転換が意味する構造的な変化

- テクニカルチャートが示唆するWTI・カナダドル・ドル円の動向

これらを総合的に分析し、“次に動く”ための実戦的ヒントを提供します。

単なる価格の上下ではなく、背後にある「エネルギーと通貨の力学」を読み解く。

それが、本記事のテーマです。

第1章:原油在庫統計の見方と市場との連動メカニズム

原油在庫統計(Crude Oil Inventories)は、エネルギー市場だけでなく、為替市場でも“流動性のトリガー”となる重要な指標です。

とくにカナダドル(CAD)や米ドル(USD)、そして資源国通貨全般に対して、短期的な影響が無視できません。

では、この統計のどこに注目し、為替相場とどのように結びつけて考えればよいのでしょうか。

ここでは、その構造的なメカニズムについて解説していきます。

🔍 EIAとAPI、2種類の統計があります

まず押さえておきたいのは、米国の原油在庫データには2つの発表主体があるという点です。

| 組織 | 名称 | 発表タイミング(日本時間) |

|---|---|---|

| API(American Petroleum Institute) | 民間による推計値 | 毎週水曜 午前5時頃(火曜深夜) |

| EIA(Energy Information Administration) | 政府による公式統計 | 毎週水曜 23時30分 |

多くのトレーダーは、政府機関であるEIAのデータを重視しています。

理由は、信頼性が高く、実際の需給バランスに基づいた公式統計だからです。

一方のAPIは“先出しヒント”として参考にされますが、EIAとの乖離が生じることもあり、過信は禁物です。

📊 どの数値に注目すべきか?

EIAの週次統計では、以下のような在庫項目が公表されます。

| 項目 | 意味 | FXとの関連性 |

|---|---|---|

| Crude Oil Inventories | 原油在庫の純増減(前週比) | WTI価格・USD/CADに直接影響 |

| Gasoline Inventories | ガソリン製品在庫 | 米国内CPIや小売価格に波及(ドルに間接影響) |

| Distillate Inventories | 留出油(軽油など) | 景気・物流指標の一環として解釈されることも |

注目すべきなのは、「前週比の変化幅」が市場予想とどれほど乖離しているかです。

たとえば:

- 予想:▲250万バレル → 結果:+200万バレル(=在庫が想定外に増加)

→ 需給悪化とみなされ、WTI下落 → カナダドル売り/米ドル買いの圧力が高まる - 予想:+100万バレル → 結果:▲400万バレル(=供給不足の懸念)

→ 原油価格上昇 → カナダドル買い/米ドル売り、またはリスクオンの動きへ

🔁 為替市場との連動メカニズム

原油在庫統計が為替市場に波及する流れは、次のような構造で整理できます。

原油在庫(週次統計)

↓

WTI原油価格の急変

↓

① 資源国通貨(CAD/NOK/AUD)

② 米インフレ観測(CPI)

③ FRB金融政策(利下げ・据え置き)

↓

USD/JPYやUSD/CADなどの通貨ペアに波及

とくに注目すべきは、原油価格がCPI(消費者物価指数)に影響を与え、さらにFRBの金融政策観測に影響するという連鎖です。

つまり、原油在庫統計は“連鎖反応の初動”としての性質を持っているといえます。

🧭 トレーダーが注目すべき3つのポイント

中級〜上級トレーダーの視点では、以下の3点がとくに重要です。

- 事前予想値と実際の結果との差(乖離幅)

- WTI・USD/CAD・ドル円の初期反応(5分足)

- 原油価格の中期トレンドとの整合性(例:在庫増でも価格上昇なら、需給以外の要因が支配)

この章では、原油在庫統計がどのようにFX市場に影響を与えるのか、構造的な視点から整理しました。

次章では、過去3年間の在庫推移グラフをもとに、需給構造の変化や“異常値の兆候”を掘り下げていきます。

第2章:原油在庫データの過去推移から見える構造変化

原油在庫統計が為替市場に影響を与える構造については、第1章で解説しました。

では、現在の在庫水準は過去と比べて「高い」のか、それとも「低い」のか。この点を判断することで、市場の“需給感覚”に対する理解が深まります。

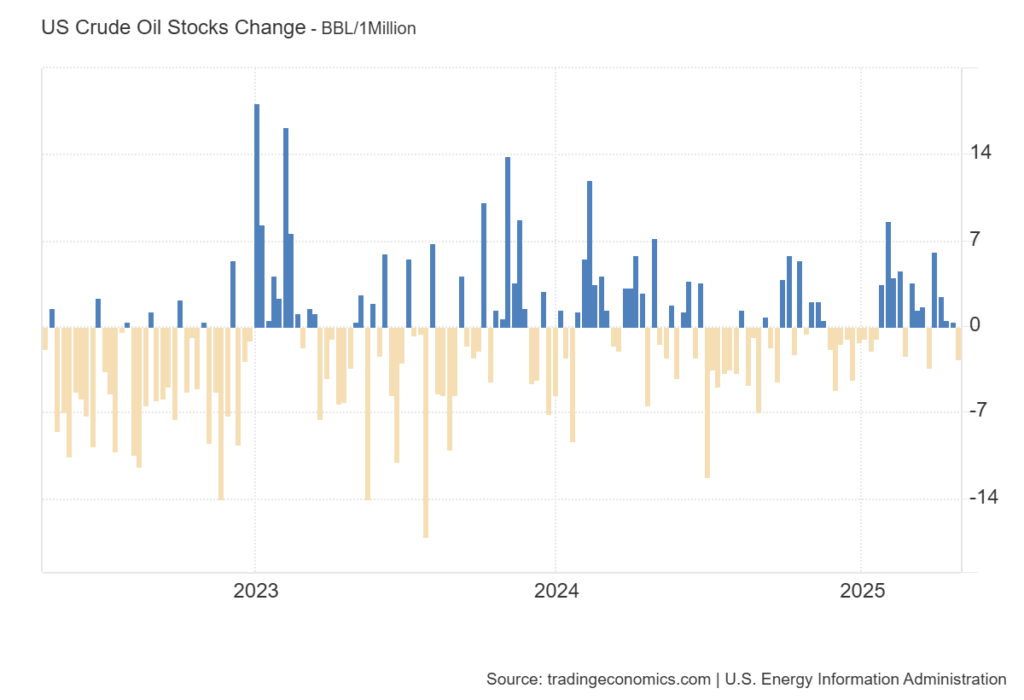

この章では、過去3年間(2022年〜2025年)のEIA在庫データをグラフで振り返りながら、季節性・供給政策・構造転換といった側面から現状を分析していきます。

📈 米国の原油在庫変動:過去3年の推移グラフ

下図は、米エネルギー情報局(EIA)が公表した週次原油在庫変動のデータを基にしたグラフです。

このグラフを見ると、以下のような構造変化が読み取れます。

- 2022年〜2023年前半:SPR(戦略備蓄)の放出により、在庫の増減が不安定な時期が続きました

- 2023年後半:WTIの上昇とともに在庫が回復傾向にありましたが、供給不足懸念がくすぶり続けました

- 2024年後半〜現在(2025年5月):在庫の週次減少が頻発し、構造的な“在庫不足”のリスクが顕在化しています

とくに直近では、週あたり400万〜600万バレル規模の在庫減少が連続的に発生しており、需給の逼迫が強まりつつある状況です。

🔁 季節性と構造要因の交錯

在庫の変動には、ガソリン需要や暖房油の季節性も影響しています。

しかし、今回のように春先〜初夏にかけて在庫減少が加速している状況は、単なる季節性だけでは説明がつきません。

背景には、以下のような構造的な供給制約が存在しています:

- カリフォルニアを中心とした精製所の閉鎖・再編(第3章で後述)

- OPEC+の減産継続

- 米国内パイプラインや輸送コストの上昇

- ESG・カーボン規制に伴う新規生産の抑制

これらの要因が重なった結果、「原油はあるが燃料にならない」「在庫はあるが移動できない」といった見かけ上の在庫と実需の乖離が生じています。

🧠 トレーダーが見るべきポイント

このような過去推移を踏まえて、トレーダーとして注目すべき点は次の3つです。

- 現在の在庫変化が“平均的水準”かどうかを判断する

→ たとえば「3年平均より明らかに減少ペースが速い」と判断できれば、原油価格が上昇しやすい地合いだと分かります。 - 在庫減でもWTIが下がっている=市場が先を読んでいる可能性

→ 「WTI価格が鈍い=需要鈍化や景気減速懸念を先取り」といった逆方向のサインとしても読み解けます。 - 在庫が“減少トレンド入り”しているかどうかを構造的に捉える

→ 数週間だけの在庫減ではなく、数か月にわたって続く構造変化であれば、USD/CADやドル円への影響も継続的になると想定できます。

このように、原油在庫の推移グラフからは、単なる増減以上に「供給構造の転換点」が見えてくることがあります。

次章では、まさにその構造的変化の一例として、カリフォルニアで進行中のガソリン価格高騰と政策転換に注目し、インフレ圧力の実態を深掘りしていきます。

第3章:カリフォルニアのガソリン高騰と政策転換

原油在庫が減少傾向にある一方で、ガソリン価格の地域格差も注目を集めています。

とくに米国最大のガソリン市場であるカリフォルニア州では、2025年春時点で他州を大きく上回る高値圏が続いています。

2025年5月5日にロイターが報じたEIA(米エネルギー情報局)のレポートによると、

「カリフォルニア州のガソリン価格は、供給制約・環境対応コスト・高税率の3要因によって全米最高水準に達している」

Reuters

との見解が示されました。

この章では、価格上昇の背景にある政策・構造的な要因を整理しながら、為替相場への波及の可能性を考察していきます。

📈 税負担と環境規制によるコスト増

EIAによると、2025年3月時点でのカリフォルニア州ガソリン価格には以下のコストが上乗せされていました。

| 要素 | 上乗せ額(ガロンあたり) | 説明 |

|---|---|---|

| 環境対応コスト | 最大+0.54ドル | Cap-and-Trade制度、低炭素燃料基準など |

| 税金・手数料 | 約+0.90ドル | 全米最高の課税水準 |

合計すると1.4ドル近くが政策・規制による“非市場的コスト”として上乗せされており、

これが米国全体のCPI(消費者物価指数)を押し上げる間接要因となり得ます。

🏭 精製所の閉鎖と輸入依存の高まり

さらに問題なのは、州内の精製能力の低下です。以下のような動きが確認されています。

- 2008年以降、カリフォルニア州内で6つの精製所が閉鎖

- そのうち2か所はバイオ燃料生産へ転換

- 2025年末にはフィリップス66がロサンゼルスの大型製油所を閉鎖予定

- バレロも2026年にサンフランシスコの製油所を停止予定

これにより、燃料供給の一部をインド・韓国などからの輸入に依存せざるを得ない構造が進行中です。

物流コストの上昇や地政学リスクの影響を受けやすくなる点は、今後の価格形成において不確実性を高める材料となります。

🔁 為替相場への波及:インフレ→FRB観測→ドル相場

これらの動きは、単なる「ガソリンが高い」という話では終わりません。

トレーダーとして注目すべきは、以下のような波及経路です。

カリフォルニアの燃料高騰

↓

米CPI上昇圧力(輸送コスト・消費者支出を通じて)

↓

FRBの利下げ観測にブレーキ

↓

ドル指数上昇(ドル買い) or 株価下落(リスクオフ)

↓

USD/JPY、USD/CADなどに影響

つまり、原油在庫の減少+燃料価格の上昇=米インフレの加速リスクと捉えられる場合、

ドル円・ドルカナダの動きもそれに応じて変化する可能性があります。

🧭 トレーダーの着眼点

- CPIの内訳に占める“エネルギー項目”の割合

→ ガソリン価格の上昇がどれほど消費者物価に転嫁されているかを定期的にチェックする必要があります。 - WTI価格が軟調でも“末端価格が高止まり”している点

→ 精製能力・物流・税制といった非市場要因による影響を見落とさないことが重要です。 - インフレ観測が利下げ予想にどう影響しているか

→ ドル円やゴールドなど、「金利観測に反応する資産」の動きとセットで見る必要があります。

次章では、これらの構造的背景が実際の価格チャートにどう反映されているのか、

WTI原油の月足チャートからテクニカル視点で分析を行い、戦略構築の材料にしていきます。

第4章:WTI原油の月足チャート分析と価格の節目

原油在庫の構造的な減少や米国内での燃料供給制約が浮き彫りになる一方で、市場はWTI価格を下落方向に評価し始めています。

2025年4月には、WTI原油が長年にわたり意識されてきた67ドル付近の堅固なサポートラインを月足で明確に下抜けました。

これは単なるテクニカル的な節目の割れではなく、需給バランスの地殻変動を市場が織り込み始めた可能性を示しています。

📉 67ドルサポートの崩壊

月足チャートを確認すると、2021年以降に何度も反発してきた67ドルラインが、2025年4月足で完全にブレイクダウンしていることがわかります。

この水準は、

- 2021年11月、2023年5月、2024年9月などの3つ以上の反発ポイント

- フィボナッチ50.0%(パンデミック安値→ウクライナ危機高値)の近接ライン

…として、中長期勢のポジション形成ラインでもありました。

それが崩れたということは、ロング勢の投げ・レバレッジ解消が進む地合いに突入したと考えられます。

🔻 次なるターゲット:43ドルまで“空白地帯”

チャート上、67ドルを下抜けたあとの価格帯には明確な支持帯が存在しません。

唯一意識されるのは、2020年6月~2020年11月にかけて複数回レンジ形成された43ドル付近です。

このため、価格が一気に43ドルまで急落するわけではないとしても、

- 戻りが弱ければ、じわじわと「下値を切り下げていく相場環境」

- ポジションが偏れば、短期ショートカバーによる乱高下

といった、売り優勢かつ不安定な中期トレンドがしばらく続くことが想定されます。

🧠 テクニカル視点での注目ポイント

| 視点 | チェックすべき内容 |

|---|---|

| 移動平均線 | 5MAと20MAが下向きでデッドクロス状態 → 中期的に下落トレンド継続 |

| RSI | 月足RSIが50割れなら「トレンド反転型」になる可能性 |

| ローソク足の実体幅 | 長い陰線でサポート割れを確定しており、売り圧力の強さを裏付け |

💬 トレーダーが取るべき視点

中級~上級トレーダーとしては、以下のような視点でWTIの月足を分析材料とすることが推奨されます。

- WTIの下落は、カナダドル売り(=USD/CADの上昇)を誘発しやすい

→ ただし、ドル安要因とぶつかる場合は一時的な“逆行動”も起きるため、注意が必要です。 - 原油関連株・エネルギーETFの動向とセットで確認する

→ 価格が下落していても「米株のセクターが底堅い」ときは反発サインの可能性もあります。 - 43ドルが見えてくる段階で、OPEC+の緊急対応や米国の戦略備蓄介入が再度意識される可能性がある

→ 下落が継続するからこそ、“政策介入による反発”のタイミングにも備える必要があります。

次章では、こうしたWTIの下落トレンドを背景に、FX市場──とくにUSD/CADおよびUSD/JPYの戦略構築にどう活かすべきかを具体的に検討していきます。

第5章:FX戦略|USD/CADとUSD/JPYはどう動くか

原油価格(WTI)の下落が明確になっているなかで、FXトレーダーにとって注目すべきは

「どの通貨ペアに、いつ、どう影響するのか」という実際のポジション戦略です。

特に注目したいのは、資源国通貨であるカナダドル(CAD)と、金利差とリスク選好に反応しやすい円(JPY)とのペアです。

それぞれのチャートを見ながら、戦略構築の糸口を探っていきます。

1. USD/CADの中期戦略|原油安=カナダドル売り圧力

カナダは原油輸出国であり、WTI価格の下落はカナダ経済の外需収益の減少を意味します。

このため、WTIが下落する局面では、基本的にカナダドル売り(=USD/CADの上昇)が意識されやすくなります。

🟦 テクニカル状況(チャート参照)

- 月足では、1.3820付近の20MA(20か月移動平均線)がサポートとして意識されています。

- 日足では、20日移動平均線が上値を抑えており、現在17日間ほど横ばいが続いている状態です。

🧭 トレード判断

- 上抜けシナリオ:

日足20MAを明確に上抜けるようであれば、反転上昇=USD/CADの上昇(CAD売り)が本格化する可能性があります。

→ 戦略:押し目買い、1.40台復帰を目指すシナリオ - 下抜けシナリオ:

現在の横ばいが20MAに抑えられて反落する場合、1.3500が次のターゲットとして意識されます。

→ 戦略:戻り売り、トレンドフォローのショート検討

いずれの戦略を採用するにしても、WTI原油価格の続落または反発と連動して動く可能性が高いため、原油チャートとセットで観察が必要です。

2. USD/JPYの中期戦略|インフレ観測と金利差の綱引き

WTIの下落はエネルギー価格の低下を通じて米国のCPI鈍化圧力になりますが、

同時に、燃料供給構造の制約(カリフォルニアのガソリン高など)によってはインフレの粘着性が残る可能性もあります。

🟦 テクニカル状況(チャート参照)

- 月足では、143.00付近が短期サポート、141.00に強固な支持帯があります。

→ これを割り込むようであれば、136円・130円台が視野に入ります。 - 一方、日足では20日移動平均線を上抜けており、短期的にはドル買いが優勢に見える状態です。

🧭 トレード判断

- 米CPI・FOMC待ちの地合いであり、方向感は短期と中期でやや乖離があります。

- 短期戦略:

日足チャートでの20MA上抜けを根拠に、145円台を狙う短期ロングも視野に。 - 中期戦略:

月足デッドクロス&サポート割れのリスクを見据えて、143円割れ→141円試しの下落局面に備える

したがって、USD/JPYはイベントドリブンのトリガーを待ちつつ、両睨みの対応が必要な通貨ペアです。

🔚 戦略まとめ

| 通貨ペア | 現状 | 想定される展開 | 推奨戦略 |

|---|---|---|---|

| USD/CAD | 横ばい・原油安圧力 | 反転上昇(1.40)or 下抜け(1.35) | 方向確定後に順張り |

| USD/JPY | 短期ドル買い/中期ドル売り | CPI・FOMC次第で分岐 | イベント後のブレイク狙い |

第6章:トレーダーが注目すべき今後の指標と日程

原油在庫統計やWTI価格の動向が為替市場に与える影響を見てきましたが、最終的な相場の方向感を決定づけるのは、今後発表される主要経済指標です。

特に、原油とインフレ、金利政策が複雑に絡み合う2025年5月前半の相場環境では、各指標の時間と順番を正確に把握しておくことが、トレード戦略の前提条件となります。

🗓 今後の主要イベント一覧(日本時間)

| 日付 | 時間 | 指標・イベント | 注目点 |

|---|---|---|---|

| 5月7日(水) | 23:30 | 🇺🇸 米国EIA原油在庫統計 | WTI・USD/CADの短期方向感に直結 |

| 5月8日(木) | 03:00 | 🇺🇸 FOMC政策金利発表 | 利下げ観測vs据え置きの攻防。ドル円・金市場が反応 |

| 5月13日(火) | 21:30 | 🇺🇸 4月CPI(消費者物価指数) | FRBの今後の金融政策に影響、ドルの中期方向性を左右 |

🔍 それぞれの指標が持つ意味

- 原油在庫(5/7)

→ WTI原油価格に即時反応が出やすく、USD/CADや資源国通貨の短期トリガーとなります。WTIが在庫増加で急落すれば、CAD売りが強まる可能性があります。 - FOMC(5/8)

→ インフレ圧力と労働市場のバランスをどう見るかに注目が集まります。“据え置き”でもハト派トーンならドル安圧力がかかる可能性があり、ドル円はもちろんWTIにも波及する場合があります。 - CPI(5/13)

→ 原油・ガソリン価格の影響がどこまでCPIに波及するかを確認する場面です。特にコアCPIが高止まりするようなら利下げ観測が遠のき、ドル買い再燃という展開も考えられます。

🧭 戦略的な使い方

- 5月7日の在庫統計はWTIとUSD/CADの短期判断に特化して使う

- 5月8日のFOMCはドル円・ゴールド・株価インデックスとの連動性にも注目

- 5月13日のCPIは中期のドル相場の方向性決定に影響を与えるため、中長期トレードの起点として意識すべき

このように、今後1週間はトレーダーの目線が原油・金利・インフレを横断的に見る必要がある時期です。

指標の順番と意味を整理しておくことで、「イベント後に動いた理由が分からない」といった判断ミスを避けることができます。

まとめ:あなたの戦略に「原油視点」を取り入れてみませんか?

2025年5月に発表される原油在庫統計は、単なる在庫の増減にとどまらず、カナダドルや米ドル、そしてWTI価格を通じて為替市場全体へ連鎖的な影響を及ぼす可能性があります。

実際、月足レベルでWTIが長年守られてきた67ドルの節目を割り込んだことにより、市場は中期的な原油安シナリオを本格的に織り込み始めた段階です。

これに伴い、USD/CADではカナダドル売りの地合いが強まりやすく、USD/JPYにおいてもFOMCやCPIと連動したトリガーが控えており、複数通貨ペアを横断してのシナリオ設計が求められます。

✅ 本記事の要点まとめ

- 原油在庫統計はWTI価格に直結し、資源国通貨の方向性を左右します

- 67ドル割れでWTIは中期下落トレンド入り。次の節目は43ドル台

- USD/CADは現在横ばいですが、WTI連動で上昇(カナダドル売り)シナリオが濃厚

- USD/JPYは短期ドル買い・中期ドル売りが交錯する局面に

- 今後1週間は、EIA・FOMC・CPIという三大イベントが集中しており、相場変動リスクは高まっています

為替トレードを突き詰めるには、金利だけでなく「資源・インフレ・需給」まで視野を広げることが重要です。

本記事がそのきっかけとなり、あなたのポジション構築に新たな角度を提供できたなら幸いです。