2025年5月8日、イングランド銀行(BOE)の政策金利発表が目前に迫っています。現在の政策金利は4.50%。ロイターの最新報道によれば、今回は0.25%の利下げ(4.25%へ)がほぼ確実視されており、ポンド相場にも大きな影響を与えることが予想されています。

この記事では、イギリスの政策金利に関する最新の予想・発表日程・過去の推移はもちろん、失業率・インフレ率などの経済指標から見た金利見通し、さらにはGBP/JPY月足チャートに基づくテクニカル分析までを徹底解説します。

BOEの利下げが「一時的な措置」なのか、それとも「年末に向けた連続利下げの始まり」なのか──

ポンド相場に関心のあるトレーダーにとって、本記事が今後の戦略立案のヒントになるはずです。

🇬🇧 第1章|イギリス政策金利の基礎知識と現在の水準

政策金利とは?BOE(イングランド銀行)の役割

イギリスにおける政策金利は、中央銀行であるイングランド銀行(Bank of England, BOE)が決定します。BOEの最重要任務は、物価安定(インフレ率2%目標)と経済成長の両立。そのために行うのが、政策金利の引き上げ・引き下げです。

BOEは年に8回、金融政策委員会(MPC)を開き、現在の経済環境をもとに金利水準を調整します。政策金利は、銀行間の短期金利や住宅ローン金利にも影響し、ポンド為替や株式市場、企業活動、雇用に広く波及します。

現在の政策金利:4.50%(2025年3月時点)

直近の政策金利は2025年3月20日時点で4.50%。これは、2023年後半まで続いた利上げサイクルのピークから、すでに3回目の利下げが実施された状態です。以下は、過去1年の金利推移を抜粋したものです:

| 発表日 | 政策金利 |

|---|---|

| 2025年3月20日 | 4.50% |

| 2025年2月6日 | 4.50% |

| 2024年12月19日 | 4.75% |

| 2024年9月19日 | 5.00% |

| 2024年6月20日 | 5.25%(ピーク) |

このように、BOEは2024年末から段階的に利下げへと舵を切っている状況です。

なぜ政策金利が重要なのか?

政策金利の変動は、以下のように市場全体に直接的な影響を及ぼします:

- 🔼 金利上昇 → 通貨高・インフレ抑制 → 景気減速

- 🔽 金利低下 → 通貨安・物価上昇刺激 → 景気支援

つまり、BOEが金利をどうするか?は、ポンド相場だけでなく、英国経済そのものを動かす起点なのです。したがって、トレーダーだけでなく経済関係者すべてが注目する指標となっています。

📈 第2章|過去10年の金利推移とインフレの関係

BOEの政策金利はどう動いてきたか?

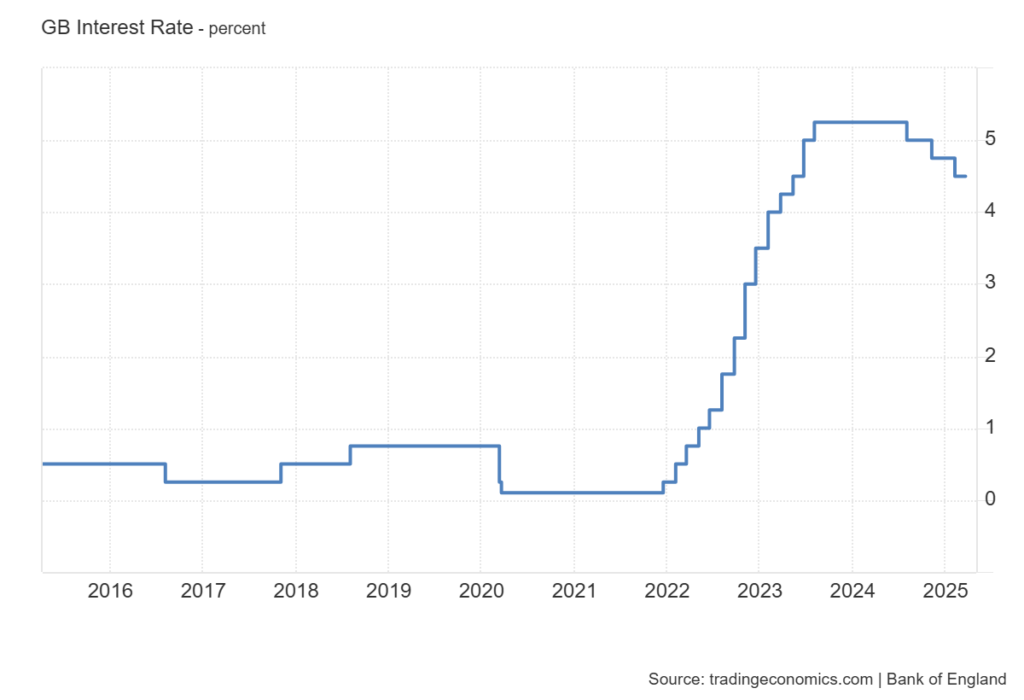

イギリスの政策金利は、2015年から2020年初頭までは0.50%前後で安定して推移していました。しかし、コロナ禍を受けた2020年3月にはわずか0.10%まで緊急利下げされ、実質ゼロ金利政策へ突入します。

その後、世界的なインフレ圧力の高まりにより、2021年12月を起点に急速な利上げ局面へ。2022年から2023年にかけては、ほぼ毎回の会合で利上げを実施し、2024年6月にはついに5.25%に到達しました。

BOE政策金利の推移(2015〜2025年)

金利とインフレの関係:利上げで抑え込んだが…

利上げの主な目的は、過度なインフレを抑えることにあります。実際、イギリスのインフレ率(CPI)は2022年に4〜5%台に達し、2023年には一時3.9%まで上昇。しかし、政策金利の引き上げとエネルギー価格の調整により、2024年末には3%台前半へと低下しました。

2025年3月時点では3.4%と、依然として目標の2%を上回っているものの、上昇圧力は鈍化傾向にあります。

それでもBOEは利下げに踏み切った理由とは?

金利がピークに達した2024年夏以降、BOEは慎重に利下げを開始。その背景には以下の要因があります。

- 失業率の上昇(2024年末:4.4%)

- 米国によるトランプ関税など外的ショック

- インフレの自然減速(エネルギー価格やポンド高)

つまり、物価よりも景気の落ち込みと雇用の悪化が深刻化してきたため、利下げへと転じざるを得なかったというのが実情です。

インフレ率と金利の関係を振り返る

| 年度 | 政策金利(年末) | インフレ率(年末) |

|---|---|---|

| 2020年 | 0.10% | 2.7% |

| 2021年 | 0.25% | 3.2% |

| 2022年 | 3.50% | 4.8% |

| 2023年 | 5.25% | 3.3% |

| 2024年 | 4.75% | 3.0% |

| 2025年3月 | 4.50% | 3.4% |

このように、インフレの抑制には一定の成果をあげたものの、インフレ率が完全に2%へ戻るにはもう少し時間がかかると見られています。

📉 第3章|政策金利に影響を与える3つの経済指標(インフレ・失業率・賃金)

インフレ率(CPI):物価の伸びが利下げ判断を左右

イングランド銀行(BOE)の最大の使命は、インフレ率を2%程度で安定させることです。そのため、消費者物価指数(CPI)は政策金利決定において最も重視される指標のひとつです。

- 2022年はインフレ率4〜5%台と高止まり。

- 金利を5.25%まで引き上げたことで、2024年末には3.0%まで低下。

- 2025年3月時点では3.4%と、いまだ目標を上回っている。

UBSの予想によれば、年末にかけて3.2%→2026年には2.1%へと下がる見通しであり、「インフレはピークアウトした」と判断する材料が揃ってきている状況です。

失業率:労働市場の悪化が利下げ圧力に

BOEが政策金利を引き下げるもう一つの重要な理由が、雇用環境の悪化です。

- 失業率は2023年前半には3.7%前後で推移していましたが、2024年後半から上昇に転じ、現在(2025年春)は4.4%で横ばい。

- 労働需要の減退に加え、企業の採用控え(最低賃金・保険料コスト増)も重なり、構造的に雇用が冷え込んでいます。

- 今後5.0%に迫るようであれば、BOEの利下げ姿勢がさらに強まるリスクもあります。

このように、「インフレは落ち着きつつある一方、雇用は冷え込んでいる」というミスマッチが、BOEの政策判断を難しくしているのです。

賃金上昇率:根強いインフレ圧力の源

現在の悩ましい点は、名目賃金が依然として高水準にあることです。

- BOEが「2%のインフレと整合的」と考える賃金伸び率は3%未満。

- しかし、最新の統計では賃金上昇率は約6%前後と、その2倍に近い水準。

- 労働市場の悪化が続けば鈍化も見込まれますが、現時点では賃金インフレが根強いと見なされています。

このため、BOE内部でも利下げには慎重なタカ派メンバーが一定数存在し、利下げペースを加速させることに対しては慎重論も残っています。

3指標のバランスが利下げペースを決める

以下は、現在の指標の位置づけとBOEの判断を整理した表です。

| 指標 | 現状(2025年春) | 政策判断への影響 |

|---|---|---|

| インフレ率 | 3.4%(低下傾向) | 利下げを容認する材料 |

| 失業率 | 4.4%(やや高め) | 利下げ圧力を強める材料 |

| 賃金上昇率 | 約6%(高止まり) | 利下げに慎重な材料 |

BOEが今後も利下げを進めるかどうかは、インフレ沈静化が継続するか、雇用指標がどこまで悪化するか、そして賃金が鈍化する兆しを見せるかどうかにかかっています。

🗓️ 第4章|次回の政策金利発表はいつ?市場予想と争点

BOEの次回会合は「5月8日 日本時間20時」

イングランド銀行(BOE)は2025年5月8日(木)に次回の金融政策委員会(MPC)を開催予定です。

BOEの公式発表スケジュールによると、結果の公表は日本時間で当日20:00(英国時間12:00)。この時間帯にはポンド絡みの通貨ペア、特にGBP/JPYやGBP/USDでボラティリティが急上昇する傾向があるため、注意が必要です。

市場予想:0.25%の利下げがコンセンサス

ロイターのエコノミスト調査(2025年5月1日)によれば、BOEは今回の会合で0.25%利下げを行い、政策金利を4.25%とする見通しです。さらに注目すべきは、6月にも連続利下げが行われる可能性があるという点です。

| 時点 | 政策金利予想 |

|---|---|

| 2025年5月 | 4.25%(0.25%利下げ) |

| 2025年6月 | 4.00%(再利下げの可能性) |

| 年末想定(市場) | 3.50%までの利下げを織り込み |

これは、トランプ米大統領による追加関税発表により、世界経済の成長見通しが下方修正されたことが大きな背景とされています。

利下げの是非をめぐる「2つの見方」

今回の会合では、BOE内部でも「慎重派」と「積極派」に分かれた議論が予想されています。

▶ 慎重派(タカ派):

- 賃金上昇率が高く、インフレ圧力が依然として根強い

- エネルギー価格・輸入インフレが上昇すれば再加速のリスクも

▶ 積極派(ハト派):

- 失業率は4.4%と上昇基調

- トランプ関税など外的リスクが拡大

- 英国企業の採用意欲は急減、景気後退リスクを優先すべき

パンテオン・マクロエコノミクスのロブ・ウッド氏は、「今回の利下げは既定路線」としたうえで、「2020年以来の連続利下げが始まる可能性」にも言及しています。

争点:キーワードは「緩やかで注意深い」の修正

ここ数会合でBOEは「緩やかで注意深い金融緩和」という表現を繰り返しています。しかし今回、市場が注目しているのはその表現の変化です。

- 緩やか→より積極的なスタンスへの転換か?

- 注意深い→データ重視から先行対応型に?

こうしたトーンの変化はポンド相場に大きな影響を与えるため、声明文の微妙なニュアンスにも注目が集まることになります。

🧠 第5章|エコノミストと市場の利下げ見通し

エコノミスト調査:今後も利下げが続くとの見方が優勢

ロイターが2025年5月に実施したエコノミスト調査によれば、BOEは今後3カ月ごとに0.25%ずつ利下げを実施し、年末には政策金利が3.75%に到達するという見通しが大勢を占めています。

さらに一部では、6月にも連続利下げ(4.00%)を実施し、3.50%まで下げる可能性も示唆されています。これは、2020年以来となる連続利下げシナリオであり、市場関係者にとってはインパクトのある展開です。

ロブ・ウッド氏(パンテオン・マクロ):利下げ加速を支持

「これまでの“緩やかで注意深い利下げ”は見直されるべきだ」

「トランプ氏の関税措置は成長に冷や水を浴びせており、より積極的な利下げが正当化される」

— パンテオン・マクロエコノミクス 英国担当チーフエコノミスト、ロブ・ウッド氏

ウッド氏は、5月と6月の連続利下げを予想しており、今回の利下げは「世界経済の不確実性に対する保険的行動」であると指摘します。

HSBC:BOEのトーンが変わる可能性に警戒

HSBCのリズ・マーティンス氏は、BOEがこれまで掲げてきた「緩やかで注意深い」緩和路線を文言ベースで修正してくる可能性に言及。

「行き過ぎる利下げにはリスクがあるが、踏み込み不足も同様にリスクである」

「BOEはどちらか一方に寄りすぎない表現が求められる」

このように、BOEの“表現の変化”がトレーダーの期待感を敏感に動かすため、声明文の読み解きも重要となっています。

金融市場は「年末3.5%」を織り込み済み

金利先物市場では、年末のBOE政策金利が3.50%に達することをすでにある程度織り込み済みと見られています。つまり、市場は:

- 5月:4.25%(利下げ確実視)

- 6月:4.00%(連続利下げの可能性)

- 年末:3.50%前後まで下がる(利下げサイクル継続)

というシナリオをベースに動いており、このコンセンサスをBOEが裏切るかどうかがポンド相場に与える影響は大きいと考えられます。

💱 第6章|為替市場への影響|GBP/JPYはどう動く?

BOE利下げ観測がポンド売り圧力に

BOEの0.25%利下げ観測と年内3.5%までの利下げ織り込みは、ポンドに対して中期的な売り圧力となりやすい構図です。特に金利差の影響が大きいGBP/JPYでは、利下げ観測が円高・ポンド安のトリガーとなることが過去にも何度も確認されています。

ただし、日銀は現在も金融政策の正常化に慎重であり、YCC撤廃後もマイナス金利を本格的に解除したとは言い切れない状況。このため、円買いの力は限定的である点も無視できません。

テクニカル視点:月足チャートでの20MA攻防が鍵

GBP/JPYの月足チャートを見ると、現在は20期間移動平均線(MA20)での攻防が続いている局面です。以下が現状のポイントです。

- 2024年7月の大陰線を起点に、ローソク足は横ばいで推移(計10本)

- 現在の足(2025年5月)も、MA20に接触する形で方向感がない展開

- 下抜ければ円買い優勢(=ポンド売り)

- 反発すれば再び200円台への回帰も視野

このチャートパターンは、“持ち合いからのブレイク待ち”と解釈され、ファンダメンタルズ(=BOEの決定)がきっかけになる可能性が極めて高いです。

短期的には上下どちらにも動ける「中立圏」

日足チャートでは明確なトレンドが出ておらず、市場参加者もBOEの決定待ちといった状態。つまり…

- 4.25%への利下げ → 下抜けブレイク(円高優勢)

- 据え置きや慎重なトーン → テクニカル反発(ポンド買い戻し)

という典型的な“イベントドリブン型トレード”が予想されます。

投資家が注目すべきポイントまとめ

| 項目 | 内容 |

|---|---|

| ファンダ要因 | BOEの利下げ幅と声明文のトーン |

| テクニカル要因 | 月足MA20ラインの上下ブレイク (長期で見るなら5月足確定を待つのが無難) |

| 想定シナリオ | 利下げならポンド売り、据え置きなら反発の余地 |

🕰️ 第7章|今後の注目スケジュールと相場見通し

BOE以外にも見逃せないイベントが多数

今回のBOE政策金利発表(5月8日)を皮切りに、英国およびグローバルな経済イベントが為替相場に大きく影響するタイミングが続きます。以下に、GBP/JPYやGBP/USDを取引するうえで注目すべきスケジュールを整理します。

✅ 今後の重要スケジュール(すべて日本時間)

| 日付 | イベント内容 |

|---|---|

| 5月8日(木)20:00 | BOE政策金利&声明文発表 |

| 5月13日(火)15:00 | 英国失業率(4月分) |

| 5月21日(水)15:00 | 英CPI(4月分) |

| 6月19日(木)3:00 | 米FOMC(金融政策・ドットチャート) |

| 6月19日(木)20:00 | 次回BOE政策金利発表(予定) |

| 随時 | トランプ政権の追加関税発表リスク |

相場見通し:BOEのトーン次第で流れが変わる

現時点で市場は、5月利下げを完全に織り込み済みであるため、「利下げ自体」はサプライズになりません。焦点はその先の利下げペース・連続利下げの可能性・BOEの声明文のトーンです。

▶ ポンドが下落しやすいシナリオ:

- BOEが6月以降も連続利下げに言及

- 「緩やかで注意深い」表現を修正し、より積極緩和を示唆

- 英CPIや雇用統計がさらに悪化(=利下げ継続の材料)

▶ ポンドが反発するシナリオ:

- BOEがデータ次第で慎重姿勢を維持

- CPIが上振れ、賃金インフレが継続(=利下げ抑制要因)

- 米国や欧州の利下げ観測が後退し、ポンド相対的強さを取り戻す

GBP/JPYの注目水準と戦略視点

テクニカル的には、月足MA20の上下ブレイクが大きな分岐点。以下のようなシナリオが考えられます。

| チャート判断 | トレード方針(例) |

|---|---|

| MA20を実体で下抜け | 戻り売り狙い・円買い加速 |

| MA20で反発 | 押し目買い戦略・ポンド買い戻し |

| 日足でレンジ継続 | BOE後の明確な動きまで静観 |

まとめ:利下げサイクルと外部要因の読み合いがカギ

2025年5月以降のイギリス政策金利をめぐる見通しは、利下げサイクルの継続性と世界経済の不透明感に左右されます。特にトランプ関税や欧州経済の失速が現実化すれば、BOEは予定よりも早く利下げペースを加速する可能性もあります。

ポンド相場を動かす材料は、金利だけではありません。インフレ、雇用、政治、そして市場の織り込み状況──

これらを総合的に見て戦略を組み立てることが、FXトレーダーにとって2025年前半の重要なテーマとなるでしょう。

🧭 まとめ|金利の行方と市場心理を見極める

イギリスの政策金利は、2025年5月の会合で4.25%へ利下げされる可能性が高まり、市場ではすでにそのシナリオを織り込みつつあります。

背景には、トランプ大統領の関税政策による成長懸念や、英国経済の減速兆候、そしてエネルギー価格や賃金インフレの持続といった複雑な要因が絡んでいます。

BOEが今後も利下げサイクルを継続するのか、それとも慎重なスタンスを維持するのか──。その判断は、次回以降のCPIや雇用指標の結果、そして声明文の微妙なニュアンスにかかっています。

為替市場では、GBP/JPYが月足の移動平均線で際どい攻防を続けており、金利の動向と連動した「トレンド転換」も視野に入る状況です。

本記事を通じて、政策金利という単一の数字の裏にある、多面的な経済の動きと市場心理を少しでも深く理解いただけたなら幸いです。

変化の兆しを見逃さず、冷静に波をとらえていきましょう。