「FXでストップロスがいまいち理解できない。150.10円の“ストップロス売り”って何?価格は上がるの?下がるの?」

「FX会社って、顧客のストップロス注文を見て“ストップ狩り”を仕掛けてくるって本当?チャートのローソク足も業者ごとに違ってて、もう何を信じたらいいのか分からない…」

「テイクプロフィットとストップロスって、どのくらいの幅で設定すればいいんだろう?自分だけがいつも損切りさせられてる気がする…」

こんな風に、ストップロスに関する悩みや不安を感じたこと、ありませんか?

FXでは“損切り=負け”のように思われがちですが、

実は「損切りできない人」こそが本当の負け組になる世界です。

ただし、どこにストップロスを置くか、どのくらいの幅にすべきか、

さらには“ストップロス狩り”を回避するにはどうすればいいのか──

これらをしっかり理解していなければ、ルールを守っていても資金は簡単に削られてしまいます。

本記事では、そんな悩めるトレーダーのために、

- ストップロスの基本的な意味と仕組み

- 正しい設定方法と目安

- ストップロス狩りの実態と対策

- テイクプロフィットとの併用戦略

などを、実例を交えながら分かりやすく解説していきます。

「感情で損切る」のではなく、

「ルールで生き残る」トレーダーになるために。

ストップロスの“本当の使い方”を、今こそ身につけましょう。

第1章|FXにおけるストップロスとは?

✅ ストップロスの基本定義

ストップロス(Stop Loss)とは、「あらかじめ決めておいた損失ラインでポジションを自動決済する注文」のことです。

たとえば、ドル円を145.00円で買ったときに、144.50円にストップロスを置いておけば、

仮に価格が予想に反して下落しても最大50pipsの損失で自動的に損切りされます。

この注文は「逆指値注文(ストップ注文)」とも呼ばれ、FX初心者でも上級者でも損失コントロールの基本中の基本となる手段です。

✅ なぜストップロスが重要なのか?

FXは元本保証のないゼロサムゲーム。

勝者がいれば、同じだけの敗者がいます。

そしてこの世界では、「損切りできない人」ほど早く退場していきます。

その理由はシンプルで、相場が想定と逆に動き続けると、損失が膨らみ続けるからです。

たった一度の判断ミスで、

- 1回のトレードで資金の50%以上を失う

- 想定外の経済指標で強制ロスカットされる

- 含み損を抱えたまま動けなくなる

こういった事態は、ストップロスを「入れていなかった」ために起こる典型例です。

✅ ストップロスを入れること=負けではない

「損切りしたら負け」という感覚を持っている人は多いですが、実は逆です。

損切りこそが“次の勝負に進むための入場券”。

利益は運が良ければ取れることもありますが、損失を最小限に抑える技術こそが、長期的な生存率を決めます。

だからこそ、プロトレーダーほど「ストップロスをどこに置くか」に命をかけています。

✅ ストップロスの例

[買いエントリー] → ドル円:145.00円

[ストップロス] → 144.50円(▲50pips)

[テイクプロフィット] → 146.00円(+100pips)

→ リスクリワード比=1:2

このように、事前にリスクとリターンを計算した上でストップロスを設置することが、戦略的なトレードの第一歩になります。

✅ 補足:ストップロスと成行損切りの違い

| 比較項目 | ストップロス | 手動損切り(成行) |

|---|---|---|

| 執行条件 | 価格が指定ラインに到達した時に自動発動 | トレーダーが自分の判断で手動決済 |

| 反応速度 | 自動かつ即時(※スリッページの可能性あり) | 感情に左右されやすい |

| メリット | 感情を排除しやすい/リスク管理が明確 | 状況によって柔軟な対応ができる |

| デメリット | 急変動で滑ることも/機械的な執行 | 判断が遅れると損失が膨らむことも |

✅ この章のまとめ

- ストップロスとは「損失を限定するための逆指値注文」

- 損切りは“負け”ではなく“資金を守るための戦略”

- 予測よりも管理が勝ち残るカギ。

- 感情ではなく、ルールで損切る習慣をつけよう。

第2章|ストップロスの基本的な設定方法と目安

✅ ストップロスは「感覚」ではなく「根拠」で決める

FX初心者にありがちな失敗のひとつが、なんとなくでストップロスを設定してしまうことです。

- 「20pipsくらいかな…」

- 「エントリーしてから適当にライン引いた」

- 「前回損切りされたから、今回は広めに…」

これでは根拠のないギャンブルと同じです。

ストップロスは、「なぜそこに置いたか」を自分で説明できるレベルで設定する必要があります。

✅ ストップロス設定の基本3パターン

ここでは、トレーダーによく使われる3つの設定アプローチを紹介します。

📌 ① テクニカル根拠型(直近高値・安値の外側)

最も実践的かつ王道の手法です。

サポートラインやレジスタンスラインを基準に、ストップロスを「抜けたらシナリオ崩壊」とみなす位置に置きます。

例:

- 上昇トレンド中の押し目買い → 直近安値の下にストップロス

- 下降トレンド中の戻り売り → 直近高値の上にストップロス

この方法は、「環境認識」と「シナリオ構築」が前提になるため、裁量トレーダー向けですが、精度は高くなります。

📌 ② ボラティリティ指標型(ATRを活用)

ボラティリティ(価格変動の大きさ)をもとにストップ幅を決める方法。

特にATR(Average True Range)という指標が有名です。

例:

- 現在のATR(1時間足)が「25pips」なら、ストップ幅は「25〜30pips」

- ATR×1.2〜1.5倍で変動余地を確保する

この方法はシステムトレードやロジック重視派にも使いやすく、相場の騙し(ノイズ)で刈られにくいのが強みです。

📌 ③ リスクリワード比&資金管理型

「1回の損失で口座資金の何%を失うか」に基づいて逆算する方法。

たとえば:

- 口座資金:100,000円

- 許容リスク:1%(=1,000円)

- 1ロットで10pips動くと1,000円の損益が出る通貨ペアなら、10pipsがストップロスの上限

この方法は、トレードスタイルを問わず万人に有効で、リスクを数値でコントロールしたい人に最適です。

✅ ストップロスの「目安」は通貨ペアや相場状況によって変わる

一律に「20pipsが安全」「50pipsなら大丈夫」とは言えません。

以下はあくまで目安ですが、参考にしてください。

| 通貨ペア | 平常時のストップ幅目安 | 指標発表時の調整 |

|---|---|---|

| USD/JPY | 15〜40pips | +10〜20pips |

| EUR/USD | 20〜50pips | +10〜30pips |

| GBP/JPY | 40〜80pips | +20〜40pips |

| XAU/USD(ゴールド) | 80〜150pips | +50〜100pips |

✅ ストップロスのNG例(やってはいけない設定)

- キリの良い数字(例:150.00円ジャスト)に置く

→ 大衆の注文が集まりやすく、ストップ狩りの対象にされやすい - 利確を優先して、損切りを異常に広げる

→ R/R比(リスクリワード比)が崩れ、勝率が上がっても損大利小になる - 直近のヒゲに当たる位置に置く

→ ノイズで一瞬だけ狩られる「ダマシ損切り」が発生しやすい

✅ この章のまとめ

- ストップロスは「直近の高安」や「ボラティリティ」、「資金管理」から根拠を持って設定する

- 通貨ペアや相場状況によって適切なpips幅は変わる

- 「負けないための損切り」ではなく、「次に勝つための損切り」が最終目的

第3章|ストップロス注文とテイクプロフィットの併用戦略

✅ ストップロスとテイクプロフィットは“セットで使う”のが基本

FXでは「損切り」だけでなく「利確」も明確なルールが必要です。

この2つの価格をエントリー時点で事前に決めておくことで、

- 感情に左右されない

- トレードの再現性が高まる

- 長期的に資金が残る

という3つの大きなメリットがあります。

この2つを同時に設定する注文方法を「OCO注文(One Cancels the Other)」と呼びます。

✅ OCO注文の基本構成(買いエントリーの例)

| 項目 | 設定例 |

|---|---|

| エントリー価格 | 145.00円(ドル円買い) |

| ストップロス(損切り) | 144.50円(▲50pips) |

| テイクプロフィット(利確) | 146.00円(+100pips) |

このように、エントリー時にストップロスとテイクプロフィットを同時に指定します。

いずれかが先にヒットすれば、もう片方は自動キャンセルされるため、手動で管理しなくてもリスクとリターンが明確に決まるという利点があります。

✅ 勝ち続けるトレーダーが意識している「リスクリワード比」

ストップロスとテイクプロフィットを設定する際に、最も重要なのがリスクリワード比(R/R比)です。

| パターン | ストップロス | テイクプロフィット | R/R比 | 評価 |

|---|---|---|---|---|

| A | ▲50pips | +50pips | 1:1 | 勝率次第で勝負可 |

| B | ▲50pips | +100pips | 1:2 | 理想的バランス |

| C | ▲50pips | +30pips | 1:0.6 | 長期的に不利 |

一般的な推奨は1:1.5〜1:2。

この比率を保ちながら、勝率50%を超えるトレードができれば、資金は着実に増えていきます。

✅ ストップロスとテイクプロフィットの“幅”はどう決める?

先ほどの第2章で述べたように、ストップロスの設定は「直近高値・安値」「ボラティリティ」「資金管理」などで根拠を持たせる必要があります。

テイクプロフィットの設定は、そのストップロスとのバランスを見ながら決めるのが基本です。

例:

- ストップロス:30pips → テイクプロフィット:60pips(R/R比 1:2)

- ストップロス:50pips → テイクプロフィット:75pips(R/R比 1:1.5)

このように、損失よりも利益を大きく取れる設計にすることで、勝率が多少低くてもトータルで勝ちやすくなります。

✅ 実際のOCO注文の出し方(MT4/MT5例)

- 新規注文画面を開く

- 注文種別を「注文発注(成行または指値)」にする

- 「S/L(ストップロス)」「T/P(テイクプロフィット)」に価格を入力

- 確認後、発注ボタンをクリック

ほとんどの海外FX業者では、OCO形式の指値+逆指値の同時注文が標準装備されているため、ぜひ活用しましょう。

✅ 補足:トレイリングストップという応用手法もある

利益が伸びてきたポジションに対して、ストップロスを徐々に建値や利益方向に引き上げていく手法を「トレイリングストップ」といいます。

例:

145.00で買い → 145.50になったらストップを建値(145.00)に移動 → 146.00に達したらストップを145.50に移動…

このようにすれば、一度伸びたポジションが逆行しても、利益を残して逃げることができます。

✅ この章のまとめ

- ストップロスとテイクプロフィットは必ず“セット”で使う

- OCO注文を使えば、感情に左右されず利確と損切りを機械的に管理できる

- R/R比を意識することで、勝率が多少低くてもトータルで勝ちやすくなる

- トレイリングストップは「利益を守りながら伸ばす」強力な応用戦略

次章では、「ストップロス狩りは本当にあるのか?」という疑問に答える、

第4章|ストップロス狩りとは?仕掛けのメカニズムと対策に進みます。

第4章|ストップロス狩りとは?仕掛けのメカニズムと対策

✅ ストップロス狩りとは?

「ストップロス狩り」とは、意図的に価格をある水準まで動かし、多くのトレーダーの損切り注文(ストップロス)を巻き込んで、勢いよく価格を動かす戦術のことを指します。

この「狩り」の対象になるのは、多くのトレーダーが設定しがちな、

- キリのいい数字(例:150.00円)

- 前回高値・安値の少し外

- ネット上で話題になっている“注目ライン”

など、ストップ注文が密集している“狩りポイント”です。

✅ なぜストップロスが狙われるのか?

ストップロス注文は、価格が一定ラインに到達したときに「成行注文(自動で売買)」として市場に流れます。

つまり、ストップロスが集中している価格帯に届けば、一気に売買のエネルギーが発生するわけです。

この「爆発的な注文発生ポイント」を、以下のようなプレイヤーが狙って動かすことがあります:

- 短期アルゴリズム(高速売買)

- 一部の大口ファンドやディーラー

- マーケットメイカー(流動性供給業者)

- NDDではなくDD方式のFX業者(例:顧客の損失が業者の利益になるモデル)

✅ ストップロス「買い」と「売り」とは?

- ストップロス買い:ショートポジション(売り)の損切り → 成行買い注文が発動 → 買い圧力で価格が上昇

- ストップロス売り:ロングポジション(買い)の損切り → 成行売り注文が発動 → 売り圧力で価格が下落

このように、「狩り」が起きると一方向に急激な値動き(ヒゲやブレイク)が発生しやすくなるのです。

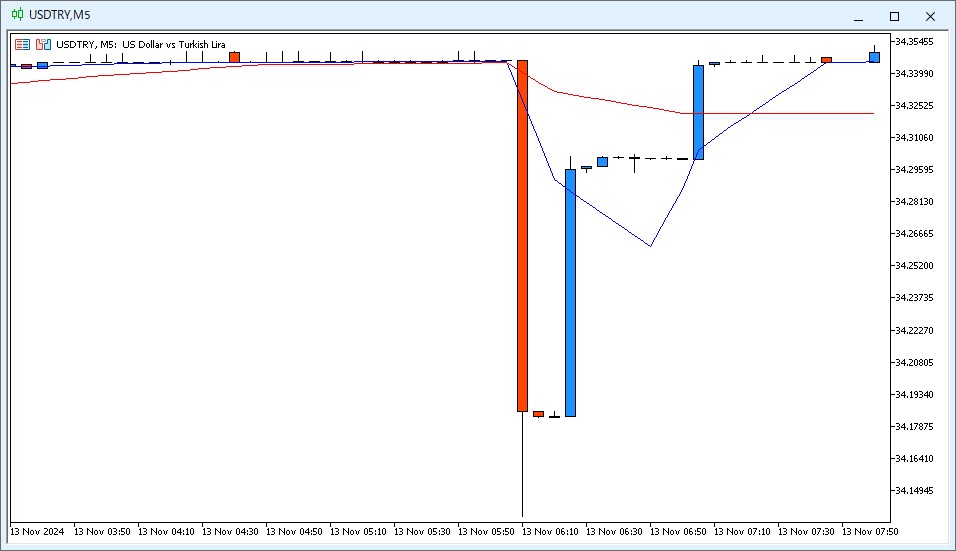

✅ 代表的な「ストップ狩り」チャート例(イメージ)

- 直近安値ギリギリで一瞬だけ下抜け → 陽線でV字反転

- キリ番(例:150.000)を一瞬だけ突破 → すぐ戻してヒゲ確定

- 指標発表時、まず一方向に振って大量損切り → 本来の方向に戻す

これらは、ファンドや短期筋が流動性を確保するために狩りを仕掛けたとされる典型例です。

✅ 狩られないための対策

① 「明らかすぎるライン」に置かない

→ みんなが狙っていそうな位置(前回安値・キリ番など)から少し外す、あるいは少し内側に。

② ストップ幅に“余白”を持たせる

→ ATR(平均的なボラティリティ)を参考に、ノイズで刈られないだけの幅を確保。

③ 「だまし」で反転するパターンを学ぶ

→ ピンバーやスパイクなど、狩りの直後に反転するチャートパターンを検証しておくと、狩りを逆にチャンスに変えられます。

④ 信頼できるNDD方式の業者を選ぶ

→ ストップ狩りを「業者の仕掛け」と疑う声も多いため、透明性の高いブローカー(ExnessやTitanFXなど)を選ぶことも防御手段になります。

✅ 上級者は“狩り”を逆手に取ってエントリーする

実は、ストップロス狩りの後は「一時的なノイズ」であることが多く、反転狙いの絶好のポイントにもなります。

たとえば:

- 直近安値のストップ狩り → 下ヒゲ陽線 → ロングエントリー

- キリ番突破の後に上ヒゲ陰線 → ショートエントリー

このようなパターンは「フェイクブレイク」や「リバーサルパターン」と呼ばれ、

裁量トレーダーにとっては優位性のあるタイミングになります。

✅ この章のまとめ

- ストップロス狩りとは、大量の損切り注文を巻き込んで価格を一方向に動かす仕掛け

- 狩られやすいのは「キリ番」「直近の高安」「話題ライン」

- 狩り対策には、「位置のずらし」「余白の確保」「パターン認識」が有効

- 上級者は狩りの後を逆張りチャンスとして利用する

第5章|【応用】プラットフォーム別の設定方法:Market Speed FXなど

✅ ストップロスの「設定方法」はプラットフォームによって異なる

ストップロスの基本概念はどのFX取引所でも共通ですが、実際の設定方法・項目名・UI(操作画面)はプラットフォームごとに異なります。

ここでは、よく使われる主要ツールについて、設定手順の違いや注意点を比較します。

📌 ① Market Speed FX(楽天証券)

国内個人投資家に人気のある日本製取引ツール。

楽天証券が提供する「Market Speed FX」は、直感的なUIが特徴で、国内株式とFXを一元管理したい人に向いています。

✅ ストップロスの設定方法:

- 「新規注文」→「逆指値注文」を選択

- エントリー価格とともに、逆指値価格(損切りライン)を入力

- 必要に応じて「利確(指値)価格」も同時入力

- 「注文確認」→「発注」で完了

✅ 注意点:

- ストップロスとテイクプロフィットはOCO形式ではなく別々に入力(やや手間)

- 一部通貨ペアは約定スリッページが大きくなる傾向があるため、ストップ滑りに注意

📌 ② MT4 / MT5(MetaTrader)

世界中のトレーダーに支持される定番プラットフォーム。

海外FX業者の多くが採用しており、カスタムインジケーターやEA(自動売買)とも連携可能です。

✅ ストップロスの設定方法:

- 「新規注文」画面を開く

- 「S/L」欄にストップロス価格を、「T/P」欄にテイクプロフィット価格を入力

- 市場価格を見ながら数値で直接入力(またはチャートからラインをドラッグ)

- 発注ボタンを押して完了

✅ 操作のコツ:

- pipsではなく「価格」で設定する点に注意

- 建値に移動したい場合は、ポジションを右クリック→「注文変更または取消」から修正

📌 ③ cTrader

プロ仕様のUI・透明性の高い約定管理が売りのNDDプラットフォーム。

AxioryやFxProなど一部海外ブローカーで採用されています。

✅ ストップロスの設定方法:

- 注文パネルで「Stop Loss」にpips数または価格を入力

- チェックを入れるとすぐ反映され、注文と同時にSL/TPが設定される

- チャート上でも視覚的にラインを動かして調整可能

✅ 特徴:

- 建値移動がワンクリックで可能

- 「トレイリングストップ」も簡単に設定可

- 約定履歴が詳細に表示され、ストップ滑りの検証がしやすい

✅ こんなときは要注意!設定ミスあるある

| ケース | 原因 | 対策 |

|---|---|---|

| ストップロスを入れたつもりが発動しない | 注文確定前に価格が動いて不成立 | SL/TPは発注確定前に必ず反映されたか確認 |

| 損切りが思ったより広がってしまった | 約定時のスリッページ | NDD業者を選ぶ or 成行注文ではなくIFD注文に切り替え |

| ストップロスが狩られた後に反転して悔しい | 設定が浅すぎた/ノイズに巻き込まれた | ATRや直近高安を基準にストップ幅を設計 |

✅ この章のまとめ

- ストップロスの設定方法はプラットフォームごとに異なるため、ツールの仕様を理解することが重要

- 特に「OCO注文の有無」「pipsと価格の違い」「チャートからの操作可否」などは事前に確認

- MT4/MT5やcTraderなど、裁量トレーダー向けの自由度が高いツールを使うことで、リスク管理もより精密に行える

第6章|まとめ:ストップロスを“資金を守る武器”に変えるために

✅ ストップロスは「敗北の象徴」ではなく「生存戦略」

多くの初心者は、損切り=負け と考えてしまいがちです。

しかし、FXの世界ではむしろ逆。

「損切りができない人」から市場から退場していくのが現実です。

ストップロスは、負けを認めるためのツールではありません。

資金を守り、次のチャンスに生き残るための“防御策”です。

✅ この記事で学んだことを振り返ろう

各章で触れたポイントを、要約して振り返ります。

🟢 第1章|FXにおけるストップロスとは?

- ストップロス=損失限定のための「逆指値注文」

- 感情ではなくルールで損切ることで資金を守る

🟢 第2章|ストップロスの設定方法と目安

- 直近高安/ATR/資金管理に基づいた根拠ある設定

- 通貨ペアや相場状況ごとにストップ幅の目安は変わる

🟢 第3章|テイクプロフィットとの併用戦略

- OCO注文で「損切り」と「利確」をセット化

- R/R比を意識することで、少ない勝率でも収益が出せる

🟢 第4章|ストップロス狩りとその対策

- キリ番・話題ラインで“狩り”が発生しやすい

- 適切なライン設定とチャートパターンで逆手に取る戦略も

🟢 第5章|プラットフォーム別の設定方法

- MT4/MT5・cTrader・Market Speed FXなどで操作方法に違いあり

- 自分に合ったプラットフォーム選びが損切り精度を左右する

✅ これからストップロスとどう向き合うか?

ここまで読んだあなたは、もう「なんとなくで置くストップロス」から卒業です。

損切りは避けられません。しかし、避けられないものは「最小化する」ことで味方にできます。

- 明確な理由がある位置にストップを置く

- リスクとリターンのバランスを設計する

- 狩られないために市場心理を読み解く

- ツールや注文形式を正しく使いこなす

こうした積み重ねが、「負けを管理できるトレーダー」への第一歩となります。

✅ 最後に──損切りを恐れず、“資金を守るプロ”になろう

ストップロスを入れることは、“逃げ”ではなく“備え”です。

プロトレーダーは例外なく損切りをルール化しており、それを当たり前の所作として淡々とこなしています。

そして、資金が守られているからこそ、次のチャンスに堂々と挑めるのです。

損切りに対する“恐れ”を“戦略”に変えたとき、

あなたのFXは大きく変わり始めます。

📌 FXニュース365では、今後も「実践で使えるリスク管理術」をテーマに、初心者から上級者まで役立つ情報を発信していきます。

ぜひブックマークやXのフォローもお忘れなく!