スイスフランは今、何を映しているのか?──安全通貨の本質と2025年の再評価

2025年4月、スイスフランは対円で10年ぶりの高値を記録し、為替市場の主役として再び脚光を浴びています。円とともに“リスク回避通貨”として買われる背景には、米国市場のトリプル安(株安・債券安・ドル安)、中東情勢の緊張、そして金融政策の方向性に対する不確実性が影響しています。

「なぜスイスフランは強いのか?」「なぜリスク回避で買われるのか?」

それは単に為替チャートや金利差で語れる話ではありません。スイス中銀(SNB)のスタンス、過去の為替介入、マイナス金利時代からの政策転換、そして地政学的な中立国という立場──これらが絡み合い、「スイスフラン=信頼の通貨」という評価を築き上げてきたのです。

またX(旧Twitter)では、「資産価値の目減りをスイスフランでヘッジしたい」「ドルに不安を感じる今、通貨の信頼性が再評価されている」といった個人投資家の声が相次いでいます。SNB自らも、デジタル資産とFX市場の構造比較や即時決済に関するレポートを発表し、通貨の進化にも積極的な姿勢を見せています。

本記事では、「スイスフランとは何か?」という本質的な問いに対し、金利政策・介入履歴・通貨特性・各国通貨との相関・トレード戦略など、多角的な視点からアプローチ。投資家・旅行者・通貨研究者すべてに向けた、スイスフラン完全ガイドとしてお届けします。

📘 スイスフランとは?通貨コード・記号・硬貨・歴史・特徴まで

スイスフランとは?世界で注目される「中立国家の通貨」

スイスフラン(Swiss Franc)は、スイスおよびリヒテンシュタインで使用されている法定通貨で、世界的には“安全資産”の一角として高く評価されています。

通貨コードは「CHF」。この「CH」はスイスのラテン語名Confoederatio Helvetica(コンフォエデラティオ・ヘルヴェティカ)=スイス連邦に由来します。英語やフランス語ではなくラテン語を採用している点は、中立性を重んじるスイスの政治的立場を象徴しています。

また、フランス語・ドイツ語・イタリア語・ロマンシュ語という4つの公用語を持つスイスでは、通貨の記号・名称にも地域差があるのが特徴です。

CHFの記号・略称・補助単位

- 通貨記号:一般的には

Fr.またはSFr.と表記されます(ユーロやドルのようなシンボルではなく略号ベース)。 - 通貨コード:CHF(Confoederatio Helvetica Franc)

- 補助単位:1フラン = 100ラッペン(ドイツ語)/サンチーム(フランス語)/チェンテーシミ(イタリア語)

Yahoo!知恵袋には「¢って何?」「サンチームとは?」という素朴な質問が多く見られましたが、CHFの補助単位はユーロ圏と似つつも独自の文化的背景を持っています。

スイスフランの硬貨・紙幣構成(2025年時点)

スイスフランは、現金決済文化も根強く残る国であり、硬貨も実際に日常で多用されています。

💰 硬貨(7種類)

| 額面 | 補足説明 |

|---|---|

| 5ラッペン | 最小単位 |

| 10ラッペン | 小銭決済で頻出 |

| 20ラッペン | コンビニ感覚で一番よく使う |

| ½フラン | 0.5フラン。50円硬貨的存在 |

| 1フラン | 約170円前後(2025年時点) |

| 2フラン | 高額硬貨 |

| 5フラン | 見た目がコインというよりメダル |

💬 知恵袋の実体験より:「日本で硬貨を両替できない」「現地で小銭が必要」など、旅行者は事前の準備が重要。

💵 紙幣(6種類)

- 10/20/50/100/200/1000フラン札

特に1000フラン札は、「世界で最も偽造が困難な紙幣」として有名で、スイスの技術力と金融セキュリティの象徴ともいえます。

歴史的背景:スイスフランの信頼の起源

スイスフランのルーツは19世紀半ば。1848年に連邦国家となったスイスでは、それまでの地方ごとの通貨制度を統一し、1850年にスイスフランが導入されました。当初はラテン通貨同盟(フランス・ベルギー・イタリアなど)の一員として誕生しています。

さらに、第一次・第二次世界大戦に中立国として一切参戦しなかった歴史的背景により、「スイス=安全」「スイスフラン=信頼」というイメージが確立され、国際金融市場でも一目置かれる存在となりました。

スイスフランの特殊性と市場での立ち位置

金融市場でスイスフランは、“マイナー通貨”に分類されます。

しかし、安全資産としての評価、為替介入の歴史、マイナス金利政策の先駆者という独特な立ち位置があり、以下のような際にはしばしば買われます:

- 地政学リスク(戦争、政変など)

- 世界的な株安(リスクオフ)

- 米ドルの信認低下

さらに、スイスフランショック(2015年)に象徴されるように、「信頼されすぎるがゆえの通貨暴騰リスク」も併せ持つ点は、FXトレーダーにとって重要な視点です。

旅行・両替の実用知識(よくある疑問)

Q. スイスフランはどこで両替できるの?

➡ 日本では紙幣のみが対象。硬貨の両替は不可。現地で小銭を手に入れるには紙幣で買い物をするのが基本。

Q. 現地でユーロは使える?

➡ 一部観光地では使えるが、基本はスイスフラン(CHF)。鉄道やローカル店舗ではCHFしか受け付けない場合もある。

Q. ATMは使える?クレカは?

➡ スイスはカード社会。VISA/MASTERのデビットやクレカがあれば現地ATMでスイスフランを引き出せる。

Q. 銀行口座って作れる?

➡ 留学生や長期滞在者向けに学生口座など一部開設可能だが、非居住者向け口座には高額の資産条件がある(例:UBSはCHF500万以上)。

✅この章のまとめ

- スイスフラン(CHF)は中立国の象徴であり、世界で最も“信頼される通貨”の一つ

- ラテン語ベースの通貨コードや歴史が、その信頼性を後押し

- 安定した政治・金融制度、そして戦争不参加の歴史により、安全資産として定着

- FXや投資の世界でも注目される一方で、旅行者には両替や現金利用面で注意点も多い

📉 スイスフランの金利と政策|マイナス金利の終焉とSNBの狙い

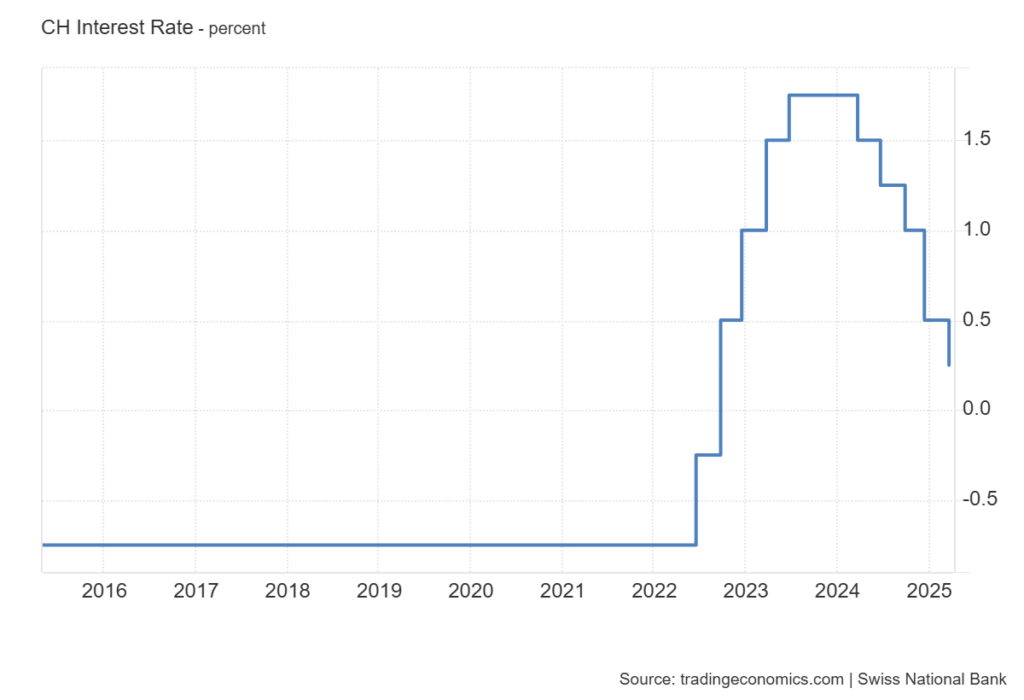

スイス中銀が2025年3月に利下げ──再び“ディフェンシブ緩和”へ舵を切る

2025年3月20日、スイス国立銀行(SNB)は政策金利を0.25%へ引き下げる決定を発表しました(従来は0.50%)。これは世界的な利下げトレンドへの対応であると同時に、スイス国内のインフレ鈍化と景気減速リスクを背景とした、慎重かつ現実的な判断といえます。

実際、スイスのインフレ率は2024年11月に0.7%だったのが、2025年2月には0.3%まで低下。SNBは電力価格の下落や、サービス価格の落ち着きなどを理由に、物価上昇圧力は明確に後退しているとしています。

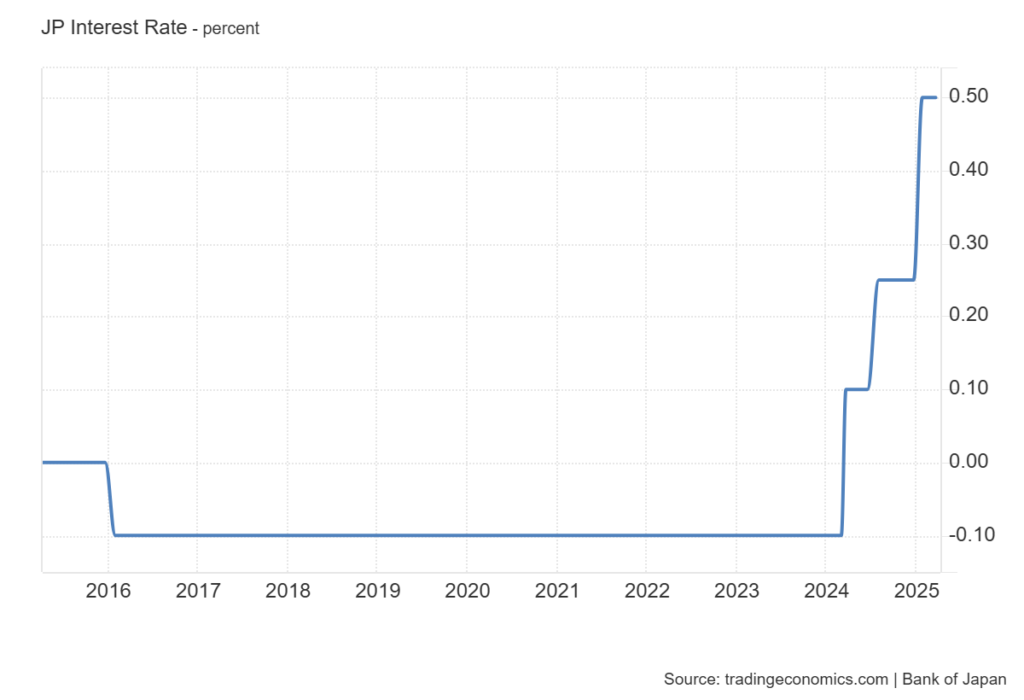

長期のマイナス金利時代が終焉──いま金利はどの水準にあるのか?

スイスは2015年から2022年まで、先進国で最も低いマイナス0.75%の政策金利を長く維持してきました。この異例の金融緩和は、欧州債務危機やスイスフラン高を抑える目的で導入されたもので、長く“マイナス金利の象徴国”とされてきたのです。

しかし、2022年以降、SNBは段階的に利上げを実施。2023年にはついにプラス圏へ転換し、2024年の大半は0.75%前後で据え置かれていました。今回の0.25%への利下げは、事実上、「正常化から再び緩和モードへ」の転換点にあたります。

SNBのインフレ見通しと政策の前提

SNBが2025年3月に示したインフレ見通し(条件付き)は以下のとおりです:

| 年度 | 平均予想インフレ率 |

|---|---|

| 2025年 | 0.4% |

| 2026年 | 0.8% |

| 2027年 | 0.8% |

これは「政策金利が0.25%で据え置かれた場合」という前提での見通しであり、SNBは0〜2%のインフレ目標レンジ内で安定していると判断しています。

インフレ鈍化の主因として挙げられているのは、エネルギー価格(特に電力)の低下です。国内のサービス価格も安定しており、「供給側の価格圧力が抑制されている」状態です。

スイス経済の見通しと金利とのバランス

SNBは、2025年のGDP成長率を1.0%〜1.5%と予測しており、製造業や輸出産業にはやや弱さが見られるものの、サービス業は堅調を維持していると評価。また、労働市場は正常な水準を維持しており、景気後退というほどの懸念はないとしています。

今回の利下げは、急激な金融緩和ではなく、慎重に設計された「ディフェンシブ型の緩和策」と見るべきでしょう。

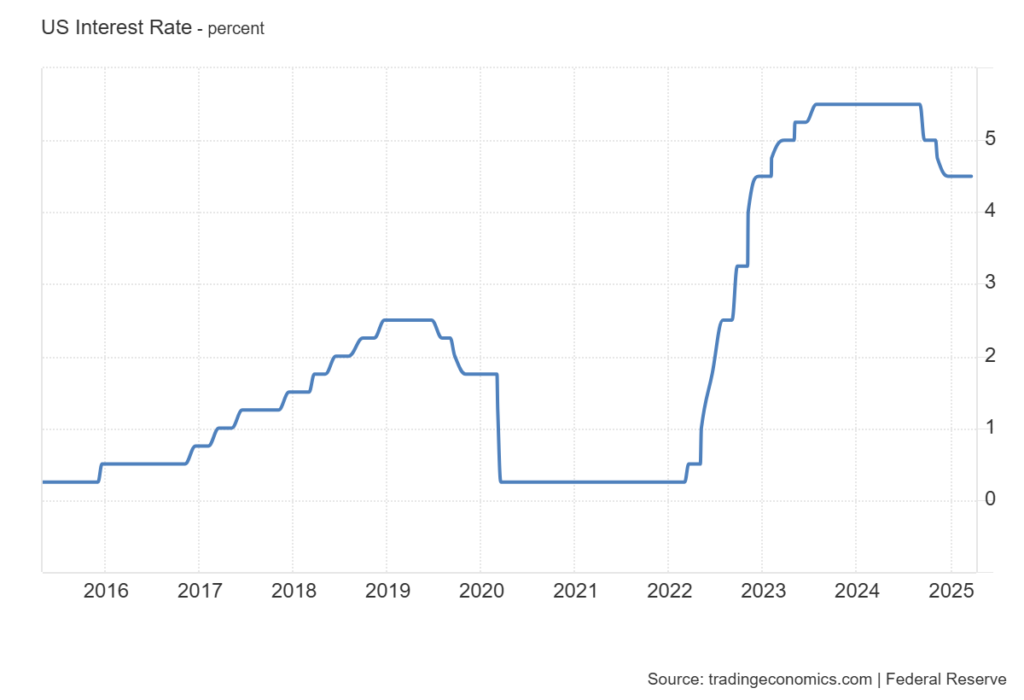

他国との比較:スイスの特異な金利モデル

2025年現在、米FRBやECB、日銀といった主要中銀はそれぞれ異なる金利スタンスを取っていますが、スイスは以下のようなユニークなポジションを維持しています:

| 中央銀行 | 政策スタンス | 金利水準(参考) | 特徴 |

|---|---|---|---|

| FRB(米国) | 引き締め→据え置き | 約5.25% | 高インフレ対応に注力 |

| ECB(欧州) | 利上げ打ち止め | 約4.00% | 景気後退と両睨み |

| SNB(スイス) | 緩やかな利下げ | 0.25% | 低インフレ、慎重な緩和 |

| 日銀(日本) | ゼロ金利解除直後 | 約0.10% | マイナス金利終了直後 |

スイスは、インフレも金利も“低空飛行”を保つことで、為替介入の柔軟性を温存し、外的ショックにも強い金利構造を維持しています。

SNBの明言:為替介入の構えは継続

プレスリリースでも明記されているように、SNBは「必要に応じて為替市場に介入する用意がある」と改めて述べています。これは、スイスフラン高への牽制であり、今後のUSD/CHF・CHF/JPY相場を見極める上で重要な示唆です。

トレーダー目線では、「スイスフランが急騰すれば、SNBが介入をほのめかす→市場はフラン売りで反応」という一連の流れが意識されるタイミングでもあります。

✅この章のまとめ

- スイス政策金利は2025年3月に0.25%へ利下げ

- インフレ率は0.3%〜0.8%で安定推移の見通し

- 2022年の正常化終了後、再び緩和サイクルに突入

- SNBは“ディフェンシブな利下げ”と“為替介入カード”を併用する構え

- 他国と比べて低金利を維持しつつ、フラン高牽制と景気下支えのバランスを狙う

🔚参考出典

- Swiss National Bank – Press release 20 March 2025

- Swiss National Bank – Introductory remarks

- Reuters / Bloomberg記事:スイス中銀が0.25%に利下げ(2025年3月20日)

🛡️ スイスフランはなぜ安全通貨?

✅ リスクが高まると買われる「避難通貨」、その代表格がスイスフラン

「戦争が起きた」「株が暴落した」「ドルが弱い」──そんな場面で、なぜか買われる通貨。それがスイスフラン(CHF)です。

このような“リスク回避の通貨”は英語で「safe haven currency(避難通貨)」と呼ばれ、日本円(JPY)、米国債(USD)、そしてスイスフランがその代表格です。

では、なぜ世界中の投資家は有事のたびにスイスフランを買うのでしょうか?

✅ 実例が語る:過去の有事に「フラン高」が起きた場面

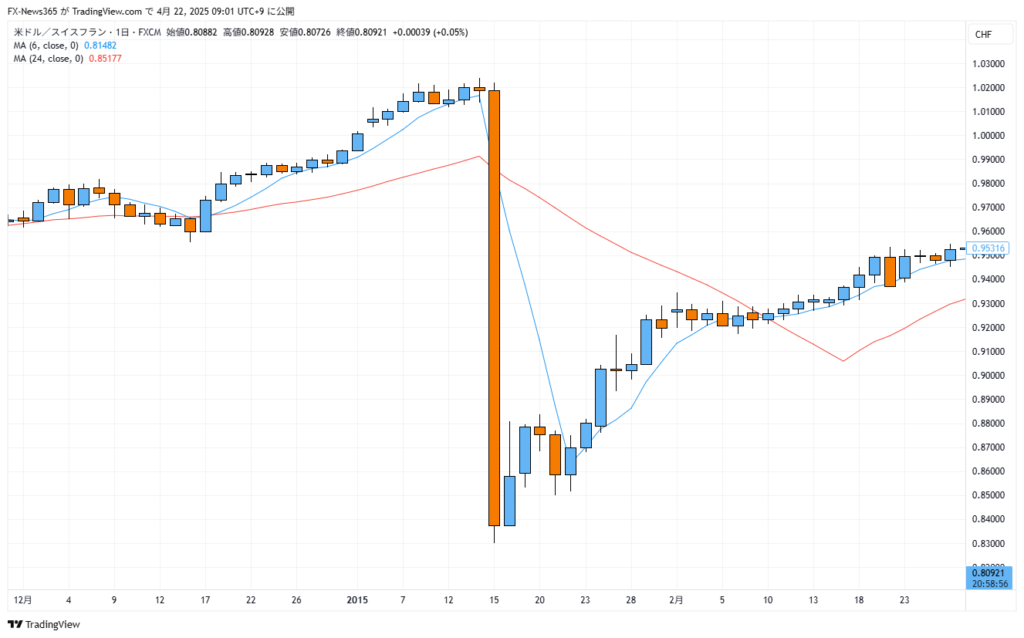

📉【2015年1月】スイスフランショック──SNBのユーロ防衛放棄で急騰

スイス国立銀行(SNB)は長年、EUR/CHFの1.20を下回らないよう介入を続けていました。しかし突如この「為替下限」を撤廃。結果、市場ではフラン買いが爆発的に加速し、EUR/CHFは一瞬で30%以上暴落しました。

この事例は、「中央銀行のコントロールをも超える買い圧力」=市場の圧倒的信任を証明する出来事でした。

📉【2008年】リーマン・ショック後のCHF急騰──ドル不安からの逃避

リーマン・ショック後、ドルの信頼が揺らいだ中で、投資家の資金がCHFに流入。ドル売り・フラン買いが急速に進みました。わずか数日で8%以上の下落(CHF高)を記録。

📉【2010〜2012年】ユーロ圏債務危機でじわじわと買われ続けたフラン

ギリシャ・イタリアなどの債務不安が拡大するなか、ユーロは売られ続け、代わりにスイスフランへの信任が強まりました。じわじわとしたフラン高が止まらず、SNBは1.20での為替下限を導入せざるを得ない状況に。

📉【2025年4月】最新のフラン高──過去5年で最大のCHF急騰

2025年4月、スイスフランは米ドルに対して急騰し、2022年・2024年のリスクオフ相場を超える下落幅(CHF急騰)を記録しました。

背景には以下のような複合要因があります:

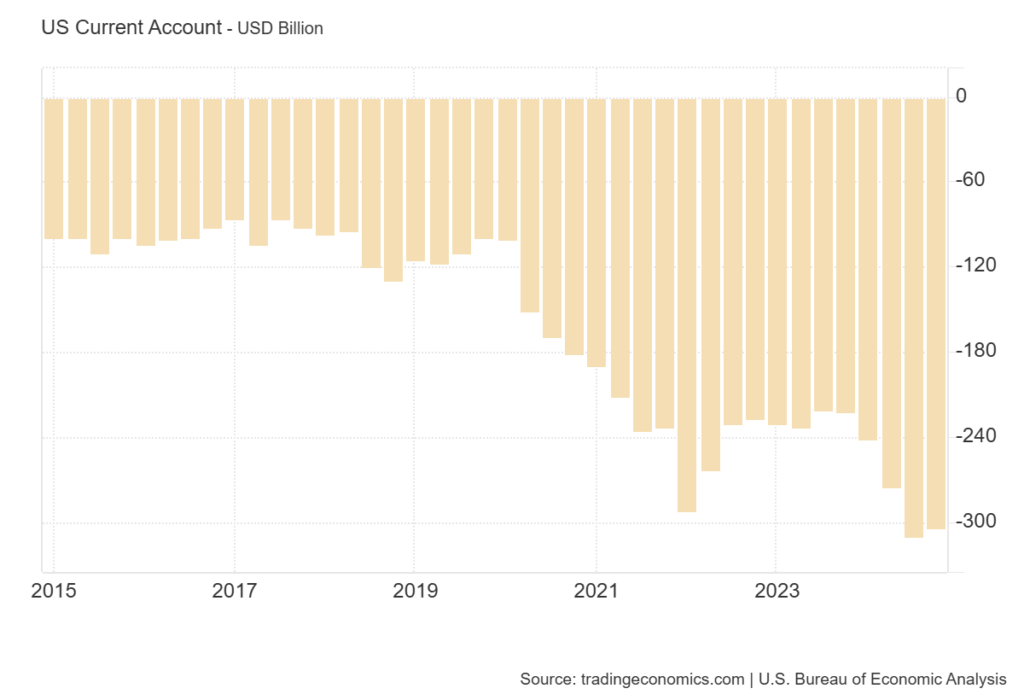

- 米国で「株安・ドル安・債券安」のトリプル安

- 地政学リスク(中東/ウクライナ)

- SNBの利下げでも為替介入を封じた慎重スタンス

プロ投資家のPeter Brandt氏も以下のようにコメントしています:

スイスフランはドルに対して過去最高値に向かっており、CHF/USDのターゲットは1.33(=USD/CHFで0.75割れ相当)

✅ なぜフランは「避難通貨」として買われるのか?──5つの構造的理由

1️⃣ 中立国という「地政学的な安心感」

スイスは戦争に参加しない中立国であり、政治的な衝突や制裁の当事者になるリスクが極めて低い。投資家にとって「地理的・政治的に安全な国」であることは、リスク回避時の資金移動先として魅力です。

2️⃣ インフレ率が安定して低い

過去10年以上、スイスのインフレ率は多くの先進国に比べてはるかに低い水準で推移してきました。購買力が守られるという意味でも、通貨としての信頼性が極めて高いのです。

3️⃣ SNB(スイス国立銀行)の独立性と保守的スタンス

SNBはマネーの発行や政策において極めて慎重であり、過度な金融緩和に踏み込まず、通貨価値の維持を最優先にしています。独立性が高く、政治に左右されにくいことも信頼の理由。

4️⃣ プライベートバンキングの中心地

スイスは、世界の富裕層が資産を預ける「資産保全の本拠地」でもあります。資本の流入が継続する国は通貨も強くなる──このシンプルな構造が背景にあります。

5️⃣ 経常黒字国であり、財政も堅実

スイスは輸出競争力があり、経常収支は常に黒字。国債発行も少なく、通貨が信用収縮圧力を受けづらい構造になっています。

✅ まとめ:スイスフランは「中央銀行さえ止められない安全資産」

スイスフランは、単なる“癖のある通貨”ではなく、世界的に通用する「最終避難通貨」のひとつです。

それを証明するのは、過去のチャートでも、現在の市場でも、そしてプロ投資家の声でも同じです。

SNBが為替市場に介入しても止まらない、そんな強さと信任を持つ通貨は、世界でも数えるほどしかありません。

この章では「スイスフラン=安全資産」という構造を歴史・データ・市場心理から裏付けました。

次章では、こうしたフランの特徴が、他の主要通貨(円・ドル・ユーロ)とどう違うのか?を比較していきます👇

💱 スイスフランと他通貨との関係|円・ドル・ユーロとどう違う?

✅ スイスフランは「孤高の安全通貨」

スイスフラン(CHF)は日本円や米ドルと並ぶ「安全通貨」として知られていますが、2020年代以降、その地位はより明確に際立っています。

特に2022年以降の世界的なインフレと中央銀行の利上げ競争の中で、スイスフランは“真に信頼される安全資産”として、円やユーロとの差を広げました。

① 通貨ごとの「安全資産」としての特徴比較

| 通貨 | 安全資産としての信認 | 金利対応 | 政策の柔軟性 | 信用力 |

|---|---|---|---|---|

| 🇨🇭CHF | ◎ 非常に高い | ○ 柔軟に利上げ・利下げ | ◎ 極端な為替操作なし | ◎ 中立国・財政健全 |

| 🇯🇵JPY | ○ 高いが低下傾向 | △ 出遅れ(2024年にやっと利上げ) | △ 政策変更に時間がかかる | ○ 財政赤字が懸念材料 |

| 🇺🇸USD | ◎ 世界基軸通貨 | ◎ 最速・最大の利上げ | ◎ FEDの影響力大 | ◎ リスク時にも資金流入 |

| 🇪🇺EUR | ○ 比較的高い | ○ 迅速に利上げ(2022年~) | ○ ECBの独立性高 | △ 地政学的にやや不安定 |

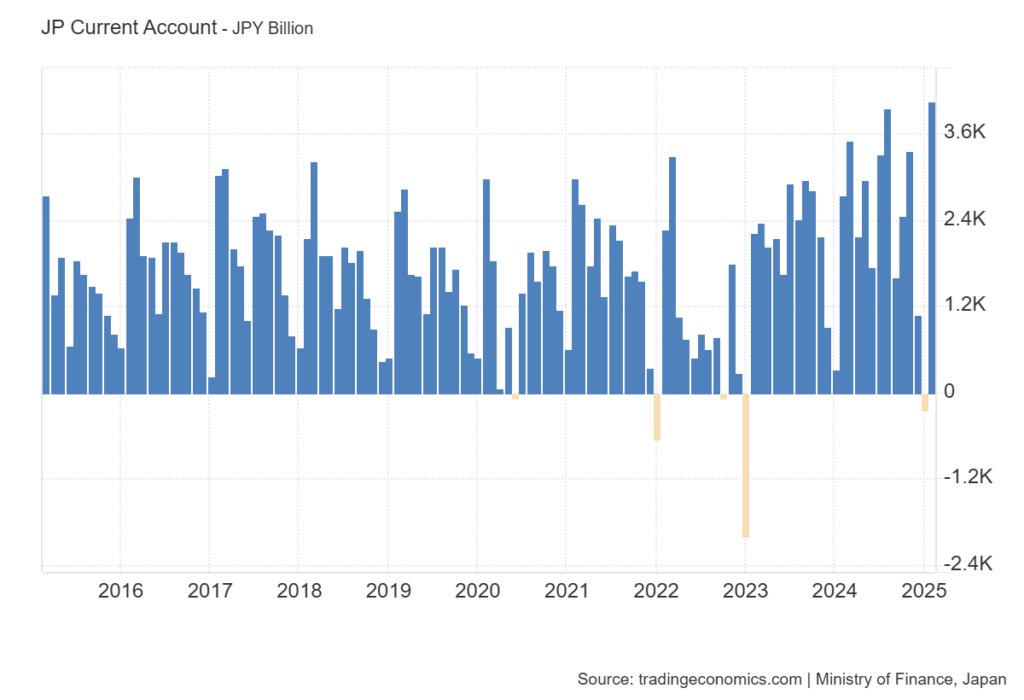

スイスフランと円の違いは貿易収支。スイスは黒字、日本は赤字。だから有事でもスイスフランが買われる

② 有事での値動き比較|ウクライナ侵攻時の3通貨

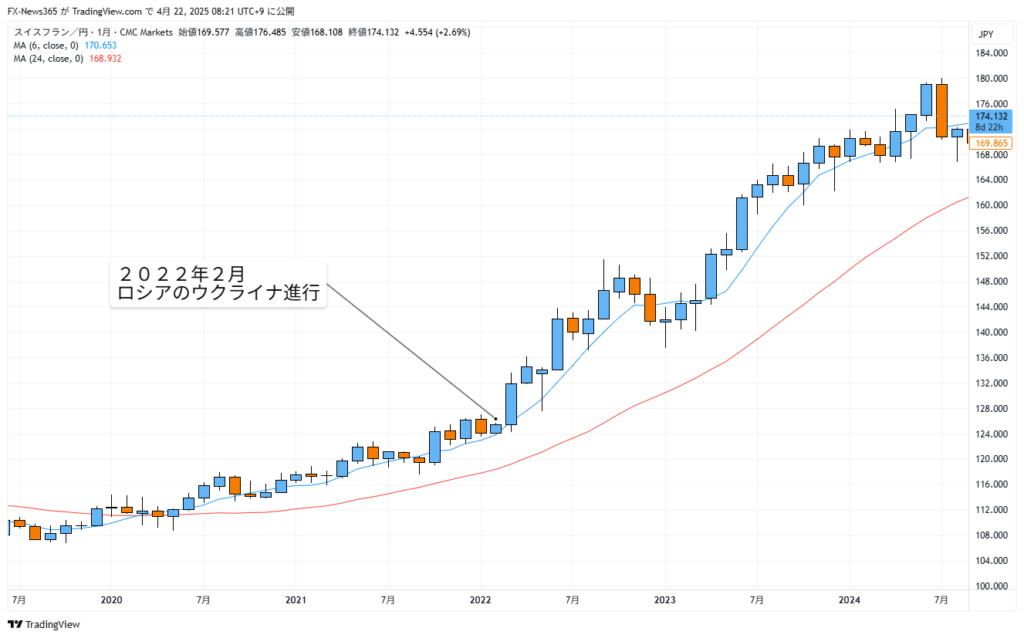

📊 比較対象:2022年2月(ロシアのウクライナ侵攻)

| 通貨ペア | 始値 | 終値 | 騰落率 | 特記事項 |

|---|---|---|---|---|

| CHF/JPY | 123.983 | 125.371 | +1.1% | ゴールデンクロス進行中で堅調上昇 |

| USD/CHF | 0.92681 | 0.91669 | -1.1% | トレンド不明瞭、方向感なし |

| EUR/CHF | 1.04030 | 1.02813 | -1.17% | 2021年からのデッドクロス進行中 |

→ フランは短期的な戦争ではなく、長期的な地政学リスクの蓄積に対して資金が流れ込む通貨であるという構造的な強さが浮き彫りになります。

③ 各国のインフレ率と金利対応の比較(2015~2025)

| 指標 | 🇯🇵日本 | 🇨🇭スイス | 🇺🇸米国 | 🇪🇺ユーロ圏 |

|---|---|---|---|---|

| 平均インフレ率 | 約0.8% | 約0.5% | 約2.5〜3.0% | 約1.5〜2.0% |

| 最大インフレ率(近年) | 3.3%(2023) | 2.8%(2022) | 8.0%(2022) | 4.5%(2023) |

| 金利反応(10年比較) | 出遅れ(2024~) | 柔軟(2022年~) | 最速・最大級(2022年~) | 適時利上げ→2024年利下げ開始 |

→ 注目点は、スイスのインフレ率が日本と同程度でありながら、利上げと利下げの判断が迅速だった点。

対してユーロ圏は米国ほどではないが、2022年中に段階的に利上げを進め、インフレ抑制に成功しつつある柔軟性が見えます。

④ 実際の為替相場の変化(中長期トレンド)

| 通貨ペア | 2020年 | 2025年(現在) | CHF視点での上昇率 |

|---|---|---|---|

| CHF/JPY | 約112円 | 約174円 | +55%(CHF高) |

| USD/CHF | 約0.98 | 約0.80 | -18%(CHF買い) |

| EUR/CHF | 約1.10 | 約0.92 | -16%(CHF買い) |

→ CHF/JPYは5年にわたって持続的な上昇トレンドを形成。

特に、円は金利面・財政面・信認の3点で後退し、スイスフランが円の代替避難先として選ばれていることを示しています。

✅ まとめ|なぜスイスフランだけが生き残ったのか?

- スイスフランは「インフレ耐性と金融政策の俊敏さ」を兼ね備えた現代型の安全通貨。

- 日本円は安全資産という地位が低下し、“過去の避難通貨”になりつつある。

- 米ドルは世界の基軸通貨であるがゆえに、政治的リスクのヘッジ先としては不向き。

- ユーロは一定の信認があるものの、加盟国の分裂リスクや政治的緊張が残る。

- 最終的にスイスフランが選ばれるのは、「中立性」「財政の健全性」「政策の一貫性」という揺るがない土台があるからです。

⚠️ スイスフランショックとは?

──史上最強の逆張り潰しとFX市場の崩壊

✅ 2015年1月15日──世界中が凍りついた20分

2015年1月15日、スイス国立銀行(SNB)は突如としてEUR/CHFの下限「1.20」撤廃を発表。それまでスイスフランの上昇を抑えるために維持されていた“フラン売り・ユーロ買い”の為替介入方針が一夜にして放棄されました。

この発表は事前の予告なし、わずか20分間の地獄で、EUR/CHFは1.20から0.85付近まで3,500PIPS近く暴落、USD/CHFも1.02→0.86付近まで急変し、たった1日で1600pips超の値動きが発生しました。

① なぜ「スイスショック」が起きたのか?

スイスフランショックの要因は、単なる通貨政策変更ではなく、「中央銀行による暗黙の保証」が突如として裏切られたことにあります。

✅ 背景にあった「1.20フロア政策」

2011年からスイス中銀はEUR/CHFを1.20以下に下げさせない政策(=為替フロア)を取っており、多くのトレーダーは1.20を背にユーロ買い(フラン売り)という逆張り戦略を取っていました。

実際に、SNBのダンティーヌ副総裁は2015年1月12日のロイター取材でも「1.20の防衛は金融政策の要」と明言しており、市場の安心感は極めて強固なものでした。

📄 出典:Reuters(2015年1月12日)

「スイスフランの対ユーロ上限、今後も金融政策の基礎=中銀副総裁」

しかし、わずか3日後に方針は転換され、1.20を下回った瞬間、ユロスイ(EUR/CHF)ロング勢が一斉に焼かれる展開となったのです。

② どんな惨事が起きたのか?

この出来事は単なる急騰ではなく、FX業界に直接的な「破壊」をもたらしました。

💥 実際の犠牲者たち

- 英Alpari UK:破産(スポンサーだったウェストハムFCにも影響)

- Global Brokers NZ:清算・廃業

- FXCM(米大手):Leucadiaから3億ドルの緊急資金注入

- IG Markets:顧客ロスによる損失

- マネックス:1.6億円の債権回収不能と発表

- 国内FXユーザー:追証発生、多数の借金・離婚・人生破綻へ

SNSや掲示板に寄せられた当時の叫びは、まさに阿鼻叫喚。

「-9200万とか絶対払えんぞ」「口座残高-420万と去年の税金です」「猫を壁に投げてしまった」「4000万利確してFX引退」「スイス、許さない。貯金全額返せ」……。

こうした極限状態のリアルな声は、当時のSNSやコミュニティを通じて一気に拡散。

“命を懸けたトレード”の結末として、成功と破滅のコントラストが鮮烈に浮かび上がりました。

③ SNBはなぜ方針を変えたのか?

スイス中銀は当日のプレスリリースでこう述べています:

「対ユーロ上限政策は、もはや正当化できなくなった。フラン売り介入のコストが膨大で、これを続けることは非現実的である」

SNB Press Release “Swiss National Bank discontinues minimum exchange rate”

背景には、

- ユーロ圏の量的緩和観測(ECBのQE)

- ギリシャ危機の深刻化

- スイスの外貨準備過多と介入コストの限界

などが重なり、1.20を守る意味が消失したという内部判断がありました。

④ スイスショックの本質とは?

この事件が示した最大の教訓は、「中央銀行が保証するレートなどない」という現実です。

- ストップ狩りのような急変動

- 強制ロスカットが間に合わない値幅

- プライスギャップによる損失の再割当(サクソバンク事件)

実際、以下のようなポストも拡散されました:

「ストップは入れてたけど、値が付かずロスカットできなかった。口座残高-300万円。どうすりゃいいの?」

「サクソバンクは『価格見直し』で顧客の損を再計算。合法か?これは単なる泥棒行為だ」

「追証2000万円。破産したい。払えない」

✅ まとめ|スイスショックは「天災」か「人災」か?

- これは、政策放棄という中央銀行の“裏切り”が引き起こした市場の信認崩壊である。

- FX市場において「中央銀行が支える価格帯」を信用しすぎることのリスクが露呈した。

- そして、「リスク管理なしの逆張り」は一瞬で人生を破壊する。

現在も語り継がれる「スイスショック」は、テクニカルでもファンダメンタルズでも読み解けない、まさに市場に潜むブラックスワンの典型例でした。

💳 両替・換算の基礎知識|旅行者・投資家のための実用ガイド

スイスフラン(CHF)は、美しいアルプスと金融立国の象徴であると同時に、「世界で最も堅牢な通貨のひとつ」として認識されています。ただ、実際にCHFを使うとなると、旅行者・投資家の両方にとって悩ましいのが【両替・換金】の問題。

この章では、現地での最適な両替法から為替レートの見方、換金タイミングの判断基準まで、知って得する情報を網羅的に解説します。

✅ 1. スイス旅行で現金はどれくらい必要か?

スイスは「カード社会」です。ジュネーブやチューリッヒなどの都市部では、自動販売機やコンビニ、個人経営のベーカリーまでカード対応。少額決済でもクレカが基本と考えてOKです。

💡 現地旅行者の声:

「たとえペットボトル1本でも、クレジットカードで払えた」

ヤフー知恵袋ベストアンサー

🔸 現金が必要になる場面

- 農村部・山岳地帯の小商店

- 公衆トイレ(コイン式の場合)

- 路上のマーケットやチップ

📌【目安】現金の携行額は 1~2万円相当のCHF(100~150フラン) で十分。残りはカードやキャッシングを活用しましょう。

✅ 2. 両替方法とその手数料比較

| 方法 | 手数料目安 | レートの良さ | 硬貨入手 | コメント |

|---|---|---|---|---|

| 🏦 日本の空港で両替 | 5〜10% | ✕ | △ | 成田空港でも高コスト。硬貨の取り扱い少ない。 |

| 🏧 スイスのATM | 1〜2%程度 | ◎ | ◎ | クレカ or デビットカードで現地引き出しが最安。 |

| 💳 カード払い | 1〜2% | ◎ | – | レート良好。VISA/Master推奨。 |

| 💸 両替所(街中) | 3〜5% | △ | ◯ | 駅構内や観光地に多いがバラつきあり。 |

💬 補足:Wiseなどのアプリ型サービス

たとえば wise.com では、1,000CHF → 約173,545JPY と、ほぼ実勢レートでの換金が可能です。送金にも便利なため、将来的な資産移動にも使えます。

✅ 3. 現地ATMの利用は「カード会社」と「銀行の選定」がカギ

- SMBC信託銀行(PRESTIA)は現地ATM引き出し手数料ゼロ(CHFでも確認済)

- PLUSマーク付きのATMなら大抵引き出し可

- 注意点:一部のATMでは現地銀行側の手数料(700〜1500円)が発生する場合あり

💡 トラベラーの知恵:

「送金よりATMのほうが手軽で、現地で必要分だけ引き出せるのが最大のメリット」(X投稿より)

@ryuhei_tsuji

✅ 4. 換金タイミングの見極め方【テクニカル分析】

📊 月足チャート(CHF/JPY)から見た換金戦略:

| 時点 | 終値 | コメント |

|---|---|---|

| 2024年6月末 | 178.899円 | 過去最高値水準。超えればフラン高再加速か。 |

| 2025年4月 | 始値169.449円、現在173.450円付近 | 高値圏だが終値未確定。今ならまだ良い換金水準。 |

➡ 結論:

スイスフラン→円への換金は、月足の終値が178.899円を超えたか否かで見極め。今の水準(173円台)は「悪くないが、もっと上もある」微妙なタイミング。

✅ 5. 実際のQ&Aで学ぶリアルな疑問と解決法

Q. 成田空港でスイスフランの硬貨も手に入りますか?

→ 基本は紙幣のみ。硬貨が必要なら、現地ATMまたはスイス市内の両替所で引き出すのが確実。

Q. スイスでユーロは使えますか?

→ 一部の観光地や空港で使えますが、釣り銭はスイスフランで返ってくるため非推奨。

Q. 為替手数料を抑えつつ両替するには?

→ クレジットカードのキャッシング機能(実質1〜2%)が最強コスパ。返済を即行えば利息も最小限。

✅ まとめ:賢くスイスフランを使うために

| 結論的アドバイス |

|---|

| ① 現金は最小限。ほとんどカードでOK |

| ② 両替は「空港NG」「ATM or キャッシング」が基本 |

| ③ 為替レートはWiseなどで事前チェック |

| ④ 月足チャートで換金の好タイミングを予測 |

| ⑤ 硬貨が必要なら現地ATM or 市内両替所で対応を |

スイスの景色は、通貨もまた美しい。

“為替というレンズ”を通して、旅や投資の選択をもっと豊かにしていきましょう。

次章では、スイスフランという通貨の「信頼性」を裏付ける要因を、金融史と経済構造の観点から掘り下げていきます。

🏛️ スイスフランの信頼性を支える構造とは?

中立国通貨・経常黒字・金融政策の安定性

スイスフラン(CHF)は、有事の際に真っ先に買われる「安全通貨」として世界中の投資家に認知されています。その信頼性は、単なるイメージや過去の実績ではなく、国家の構造そのものが生み出す合理的な結果です。本章ではその根拠を、次の3つの柱に沿って解説していきます。

◆1. 「中立」という地政学的ブランドが生む信頼感

スイスの中立性は、1815年のウィーン会議で永世中立国として国際的に認められたことに始まります。以後、スイスはいかなる戦争にも関与せず、軍事同盟にも属さない方針を維持してきました。このスタンスは冷戦時代にも変わらず、国際紛争の仲裁役や人道支援の拠点(ジュネーブの国連機関、赤十字本部など)として世界的な信頼を確立しています。

✅ 「中立=政治的リスクが極端に低い」

この地政学的な安定性は、金融資産の安全な避難先としてスイスフランが選ばれる理由そのものです。戦争や国際対立が起きた際、「とりあえずフランを買っておけ」という動きが自然に発生します。

🌍 投資家心理における「地政学プレミアム」=CHFの買い圧力という図式が、歴史的にも実証されているのです。

◆2. 構造的な「経常黒字」が生む通貨需給の優位性

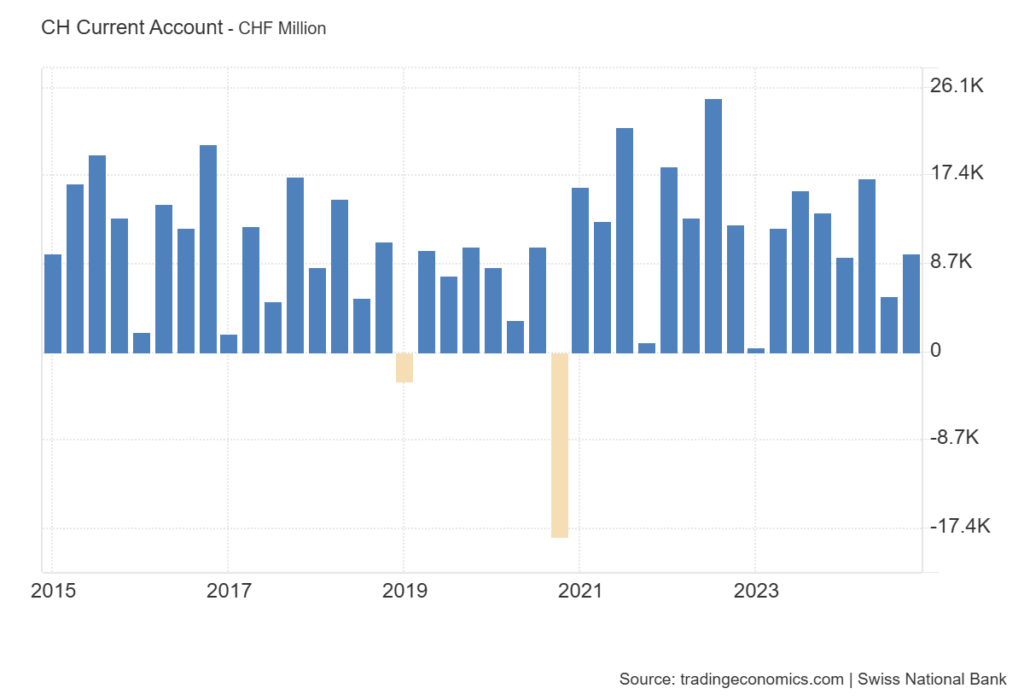

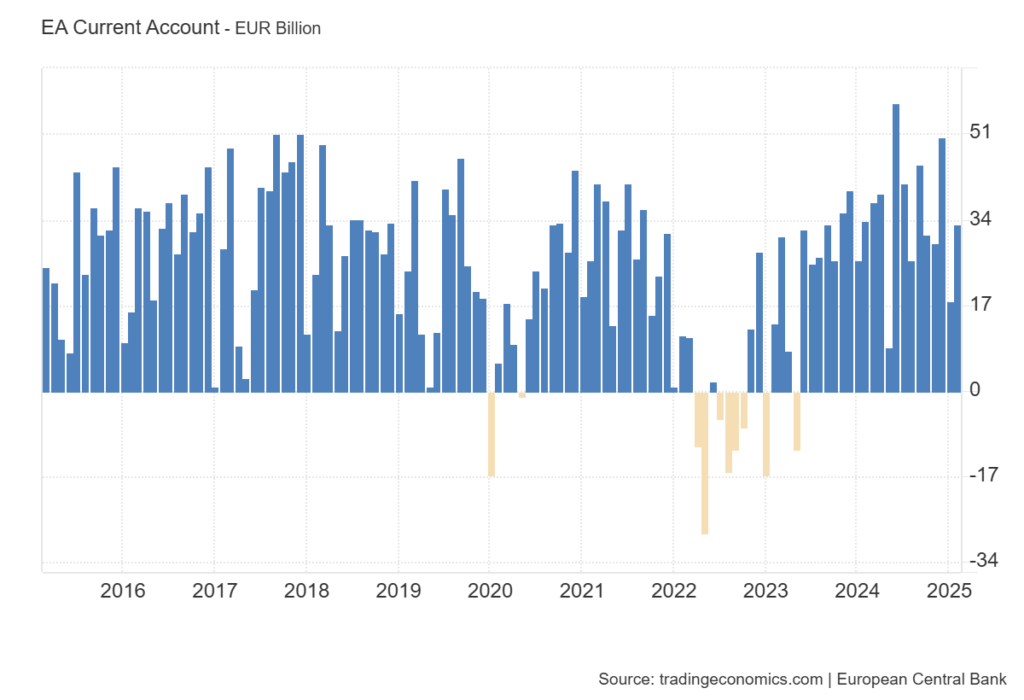

以下のグラフが示す通り、スイスはこの10年間でほぼすべての四半期で経常収支が黒字を維持しています。わずかに赤字になったのはごく一部の例外のみ。

📈 スイスの経常収支(CHF建)

→ 多くの四半期で1兆円超の黒字

→ 一方、米国は赤字、ユーロ圏は乱高下、日本は比較的安定

この構造が何を意味するかというと:

✅ スイスは「世界中からお金が流れ込み、出て行きにくい」国

貿易黒字・所得収支黒字・高付加価値産業(製薬、精密機器など)の輸出強さに加え、世界の富裕層が資産を預ける「受け皿」としての金融機能が、フラン買いの下支えとなっています。

経常黒字 → スイスフランに対する恒常的な需要 → フラン安になりにくい構造

これは、投資家がスイスフランを保有してもインフレや通貨切り下げで資産が目減りしにくいことを意味し、「保全性の高い通貨」として評価される直接の理由となっています。

◆3. SNBの透明性と柔軟性を併せ持つ金融政策

スイス国立銀行(SNB)の金融政策は、「価格の安定(年2%未満のCPI上昇)」を最重要目標とし、その実現のためにインフレ予測を主軸とする前向きな姿勢が特徴です。

▸ 条件付きインフレ予測とは?

SNBは3年先までのインフレ率を「金利据え置き前提」で予測・公表します。これにより、政策の予見可能性が高まり、投資家・企業・為替市場の参加者が安心して行動できる仕組みになっています。

また、政策金利としては「SNBポリシーレート」を導入し、実務上は短期スイスフラン金利(SARON)を誘導目標に設定。変動が激しい市場環境にも、臨時会合などで柔軟に対応してきました。

✅ 「中央銀行の信頼性=通貨の信頼性」

CHFが信頼されるのは、SNBの情報開示・合理的判断・介入姿勢の明確化があるからです。

◆まとめ|なぜCHFは信頼されるのか?

| 信頼の根拠 | 内容 |

|---|---|

| 🕊 中立性 | 地政学的に安全で、戦争リスクとは無縁 |

| 📊 経常黒字 | 恒常的なフラン需要に支えられた需給優位 |

| 🏦 金融政策 | SNBのインフレ予測を軸とした予見性と柔軟性 |

世界的な金融不安や地政学リスクが高まるたびに、「信頼できる避難通貨はどこか?」という問いが繰り返されます。そのたびに、スイスフランは繰り返しその答えとして買われ続けてきました。

次章では、こうした構造的な強さを背景に、スイスフランで実際にどのようなFX戦略が組み立てられるか?について深掘りしていきます。

📊 スイスフランで勝つためのFXトレード戦略

──安定通貨×テクニカルで見出す勝機──

はじめに:信頼の通貨、次はどう活かす?

これまでの章で見てきた通り、スイスフランは「中立国の信用力」「経常黒字の持続性」「安定した金融政策」を背景に、高い信頼性を誇る通貨です。

この章では、そのスイスフランを使って実際にどのようなFX戦略が立てられるのか?を、3通貨ペア(CHF/JPY・USD/CHF・EUR/CHF)のチャートとともに考察します。

1. 【CHF/JPY】上昇トレンドからの分岐点|移動平均線で見抜く転換サイン

現在のCHF/JPYは13週移動平均線(169.900)と52週線(172.184)を上回って推移しており、一見すると上昇圧力が残っているようにも見えます。

しかし、チャートには明確なデッドクロスが発生しており、テクニカル的には「円買い=フラン売り」の可能性がじわじわ高まっている状況です。

- ✅ 戦略例

- 現在値が移動平均線の上にある間は「押し目買い」

- 終値ベースで13週線割れ→戻り売りへの転換

- サポートライン候補:170.00(心理的節目)/169.00(13週線)

2. 【USD/CHF】主要サポート割れ|下値余地と戦略構築の難しさ

USD/CHFは、0.84000というメジャーサポートを4月初旬に明確にブレイク。週足では5週連続の陰線が続き、現在は0.81081という水準に。

この急落は単なる調整ではなく、中長期的なフラン高トレンドを示唆しており、「どこまで落ちるか分からない」不確実性が漂っています。

- ✅ 戦略例

- トレンドフォロー型で短期戻りを待って売り

- フィボナッチや月足サポレジで下値目標の仮設を構築

- トレーリングストップで利益を追う柔軟戦略が重要

3. 【EUR/CHF】プロフェッショナル・ギャップが語る“買い”シグナル?

4月初旬の週足では大きなギャップダウン(プロフェッショナルギャップ)が観測されました。これは機関投資家などが「意図を持って」スイスフランを買った可能性が高く、市場心理が強気に傾いた痕跡と見られます。

- ✅ 戦略例

- ギャップ下限(0.93000付近)を損切りラインとした押し目買い

- 短期では0.94500~0.95000を目標に利確設定

- トレンド転換が否定された場合は反転売りへの切り替えも検討

4. 【応用戦略】SNB(スイス国立銀行)の金融政策を先読みせよ

2025年3月のスイス中銀(SNB)政策発表では、政策金利が0.25%に引き下げられたものの、声明では「必要に応じて為替市場での介入も継続する」と明言。

つまり、急激なフラン高はSNBにとっても容認されない可能性があるということ。トレーダーはこの「フラン高抑制介入リスク」も頭に入れて戦略設計する必要があります。

- ✅ ファンダメンタルズ連動型戦略

- 政策金利やSNB発言に敏感なトレード(イベントドリブン)

- 中銀発言直後はスプレッド拡大・急変動に要注意

- マクロ指標(GDP・インフレ)と連動した中期ポジション構築

5. 【まとめ】スイスフラン×FX戦略で勝つための3原則

- トレンド判断には週足の移動平均線(13週・52週)を重視

- SNBの姿勢や経常黒字構造を背景に“過度なフラン高”には警戒

- プロの動きを読み解く「ギャップ」「出来高」「相関」も併用

次章では、ここまでの学びを総括し、スイスフランを使った投資・旅行における最適な意思決定について、読者それぞれの立場から具体的にアドバイスしていきます。

お楽しみに!

🧭 まとめ|スイスフランが私たちに教えてくれること──変動の時代における通貨の「信頼」

スイスフラン(CHF)という通貨が、これほどまでに注目を集める理由は単なる「為替レートの強さ」にとどまりません。

本記事では、CHFの基本情報から、金利・政策、安全通貨としての特性、過去のスイスショック、他通貨との比較、有事での変動、両替・換算の実務、そして投資戦略まで幅広く分析してきました。そのなかで浮かび上がったのは、スイスフランという通貨が「通貨そのものの構造的信頼性」によって支えられているという事実です。

✅ 投資家にとっての行動指針

- 安全資産としてのCHFは、リスク分散先の1つに

スイスフランはインフレ耐性・経常黒字・中立国の地政学的ポジション・SNBの精緻な政策運営という4本柱により、長期的な安定感を維持しています。

特に、リスクオフ局面では「為替ヘッジ通貨」として選ばれる傾向が強く、USD/CHF・EUR/CHF・CHF/JPYといった通貨ペアでのトレードや、資産の一部をスイスフラン建てで保有することも選択肢に入ります。 - ただし、過信は禁物

スイスショック(2015年)のように、国家的な判断ひとつで相場が瞬間的に変動するリスクもあります。リスク管理(レバレッジの抑制・損切りの徹底)は不可欠です。

✅ 旅行者にとっての行動指針

- スイスでの現金準備は最小限+キャッシュレスが基本

クレジットカードやデビットカード(VISA/Master対応)が非常に普及しており、ATMでの現地通貨引き出しもレート・手数料ともに優秀。むしろ空港での両替や日本国内での両替はコスト高に注意。 - CHF/JPYの為替トレンドを見て、換金のタイミングを考えるのも一案

現在のようにCHFが高止まりしている局面では、円→フランの換金は最小限に抑えるなどの工夫も有効です。

✅ すべての読者へ──通貨が教えてくれる世界のリアル

スイスフランは、単なる「強い通貨」ではなく、国家の地政学・経済構造・歴史的経緯・金融戦略といった複合的な要因から成り立っています。

つまり、CHFという通貨の「強さ」は、世界がどこに不安を抱えているかを映す鏡でもあるのです。

- グローバル経済が揺らぐとき、人はどこに資産を逃がすのか?

- 各国の金融政策は、信認を勝ち得ているのか?

- あなたの資産は、それに耐えうる構造を持っているか?

この記事を通して、あなた自身の「通貨を見る目」が、ひとつアップデートされたなら──それが何よりの成果です。

次は、あなた自身が通貨を選ぶ番です。 スイスフランはその“候補”のひとつとして、確かに存在しています。

以上で本記事は完結です。 あまちゃんが全力で執筆しました。読んでくださって、ありがとうございました😊